|

|

МЕНЮФестивали и конкурсы Семинары Издания О МОДНТ Приглашения Поздравляем НАУЧНЫЕ РАБОТЫ |

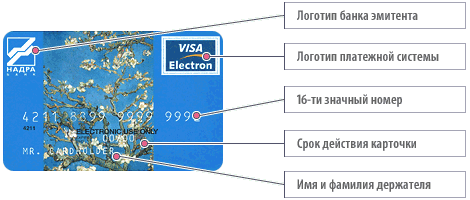

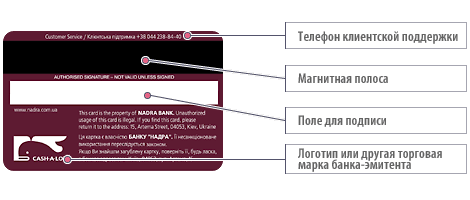

Реферат: Рынок кредитных и платежных карточек и направления его равитияПластикова картка - це персоніфікований платіжний інструмент, що надає можливість користувачеві карткою, здійснювати безготівкові розрахунки по оплаті товарів або послуг, а також отримання готівки в відділеннях банків і банківських автоматах (банкоматах). Прийняття картки до оплати і видача готівки по ній здійснюється підприємствами торгівлі (сервісу) і банками, які є членами платіжної системи, що обслуговує картки. Отже, пластикова картка являє собою пластину стандартних розмірів, виготовлену з спеціальної, стійкої до будь-яких пошкоджень пластмаси. Основна функція пластикової картки - забезпечення ідентифікації особи, що її використовує як суб’єкта платіжної системи. Для цього на пластикову картку наносяться логотипи банка-емітента і платіжної системи, що обслуговує картку, ім’я власника картки, номер його рахунку, строк дії картки. Крім цього на картці може бути присутня фотокартка власника і його підпис. Алфавітно-цифрові дані - ім’я, номер рахунку і інші - можуть бути ембоссовані , тобто нанесені рельєфним шрифтом, дивись малюнок 1.1 (мал.1.1). Графічна інформація дає можливість візуальної ідентифікації власника картки. Однак, для використання в банківській платіжній системі цього недостатньо. По-перше, така картка може бути легко підроблена, по-друге, автоматична обробка такої картки проблематична. Крім того, потрібно і зберігати на картці ряд конфіденційних даних, що полегшує процедуру авторизації. Все це призводить до необхідності занесення ідентифікаційних даних на банківські пластикові картки додатково ще в закодованому вигляді. Ця задача може бути вирішена за допомогою різноманітних фізичних механізмів. В картках зі штрих-кодом в якості ідентифікаційного елементу використовується штриховий код, аналогічний коду, який застосовується для маркування товару. Зчитування коду відбувається в інфрачервоних проміннях. Картки з магнітною стрічкою на сьогоднішній день найбільш розповсюджені. Магнітна стрічка розташована на зворотній стороні картки і складається з трьох доріжок. Дві перші потрібні для зберігання ідентифікаційних даних, а на третю можна записувати інформацію. Мал. 1.2 Зразок банківської картки Лицьовий бік:

Зворотній бік ( крім інтернет-карт ) :

Основним аргументом для впровадження «пластикових грошей» була зручність користувача. З появою електронних кошт реєстрації і збору інформації з'явилася можливість заносити і зчитувати інформацію на картку за допомогою магнітного кодування сигналу. Першою організацією, що застосувала цей спосіб на пластикових картках була Міжнародна асоціація по авіаперевезеннях (IATA, Interactional Air Transportation Association), що здійснювала контроль за багажем за допомогою інформації, записаної на магнітній стрічці пластикової картки. Згодом прийнята IATA система кодування стала стандартної. На сучасних пластикових картках це - перша доріжка, що має довжину 79 символів (210 біт/дюйм, 7 біт на знак) і утримуючу алфавітно-цифрову інформацію. Згодом подібний принцип використовували на банківських картках для кодування номера картки, що дозволило впроваджувати електронні платежі. Розробка цієї системи кодування належить Американської банківської асоціації (American Bankers' Association). Ця система також ввійшла в стандарт. На сучасних пластикових картках з'явилася друга доріжка, що має 40 символів (75 біт/дюйм, 5 біт на знак). Згодом з'явилася третя доріжка, на якій найчастіше записується PIN-код (Personal Identification Number - персональний ідентифікаційний номер), а іноді стан рахунка клієнта. Розроблювачем цієї доріжки була компанія Thrift Industry. Інформація на цій доріжці може перезаписуватися і змінюватися в процесі використання. На доріжку може бути записано 197 цифрових знаків (210 біт/дюйм, 5 біт т знак). Наступним етапом у розвитку пластикових карток історія зобов'язана французькому журналістові Лорану Морену, що у 1974 році запропонував використовувати карти з електронною мікросхемою. Він запатентував цю ідею і заснував компанію Innovatron для виробництва таких карток. На сьогоднішній день пластикові картки з «імплантованою» мікросхемою (Smart-card) - тип пластикових карток що найбільше динамічно розвивається . Магнітні картки поступаються першістю смарт-картам по двох причинах: 1. Магнітні картки легко підробити. За допомогою дешевого пристрою протягом декількох хвилин можна скопіювати першу і другу доріжки з магнітної стрічки кредитної картки. Дослідження, проведені в 1992 році в США, показали, що втрати, зв'язані з магнітними картками склали 3,8 млрд. доларів, у тому числі: 2,6 млрд. - через боржників, тобто банкрутів і людей, що не оплачує рахунки; 864 млн. - через шахрайство з картками - використання крадених, загублених і підроблених карток, і 310 млн. через шахрайство продавців. 2. Оскільки магнітна стрічка картки не може містити більш 100 байт інформації, це сильно обмежує їхнє застосування у світі сучасного бізнесу. Майже всі магнітні карти сьогодні мають вузьку цільову спрямованість, що приводить до необхідності для клієнтів мати багато карток різного типу. Смарт-карти дозволяють вирішити всі ці проблеми. Тому, після рішення наприкінці 80-х років ряду технологічних проблем, смарт-карти стали активно витісняти магнітні картки. Європа, де тільки в 1993 році було випущено більш 350 млн. смарт-карт і карт із пам'яттю, займає ведуче місце на цьому шляху. Більшість експертів переконано, що через 10 років або раніш картки з магнітною смугою стануть надбанням історії. Смарт-карти - шлях у майбутнє. Основний фактор, що стримує швидкий перехід до смарт-картам у закордонних країнах - розвита інфраструктура магнітних карт. Це особливо характерно для США. Внаслідок існування величезної фінансової інфраструктури, вартість заміни системи перевищує 1 млрд. доларів. Однак, при усьому при тім, сама стара система втрачає щорічно від несумлінного використання магнітних карток близько 1 млрд. доларів. Україна не має подібної інфраструктури, тому тут відкривається унікальна можливість впровадження в практику найбільш перспективних систем, ніж системи безготівкових платежів, що зживає себе, на базі кредитних магнітних карт. Можна, звичайно, продовжувати жити без яких-небудь змін, але це тільки приведе до збільшення відставання в області банківських технологій, а отже, і до збільшення проблем у майбутньому. В смарт-картах носієм інформації є мікросхема. Стосовно вартості карт пам’яті, то вони мають відносно високу вартість (в 5-7 разів вище відносно магнітної карти). Однак в останні роки ціни на них суттєво знизилися у зв’язку з вдосконаленням технології і ростом об’ємів виробництва. Також існують карти з мікропроцесором, які по суті відповідають характеристикам персональних комп’ютерів 80-х років. Ці два останні види карт розглядаються сьогодні як найбільш перспективний вид пластикових карт. Технології платіжних систем, засновані на смарт-картах Як показує практика ефективність платіжної системи залежить не тільки від правильно обраних технічних засобів. У першу чергу вона залежить від ретельно налагодженої технології, від грамотної фінансової політики емітента, від інших факторів, що можуть звести всі переваги того або іншого типу карт до нуля. Сказане відноситься і до найбільш перспективних платіжних засобів - смарт-карт. Смарт-карта - це пластикова картка з убудованої в неї мікросхемою. Ступінь «інтелектуальності» мікросхеми може бути самої різної - від найпростішого контролера читання/ запису даних в електронну пам'ять карти, до мікропроцесора, що має розвинуту систему команд, убудовану файлову систему і т.п. Головна відмінність смарт-карт від інших видів пластикових карток (з магнітною стрічкою, зі штриховим кодом) - це саме її «інтелектуальність». При платежах по магнітних картах застосовується технологія on-line. Дозвіл на платіж дає, власне кажучи, комп'ютер банку або процессингового центру при зв'язку з точкою платежу. Головна проблема, що виникає при цьому, - забезпечення надійного, захищеного і недорогого зв'язку (яку в наших умовах важко вирішити). У випадку смарт-карт застосовується інша технологія - off-line, при якій дозвіл на платіж дає сама картка (точніше, убудована в неї мікросхема) при «спілкуванні» з торговельним терміналом безпосередньо в торговельній точці. Накладні витрати по забезпеченню платежів надзвичайно малі, проблеми зв'язку не грають особливої ролі. Замість них на перший план виходить проблема безпеки - смарт-карта повинна бути досить «інтелектуальної», щоб самостійно прийняти рішення про проведення платежу і при цьому мати достатній захист від несанкціонованого використання. У зв'язку з цим перше питання, що виникає при виборі типу смарт-карти - які з них мають максимальний захист від шахраїв. Друге питання зв'язане з проблемою реалізації двох основних фінансових операцій по карті - дебетування і кредитування рахунка в її електронній пам'яті. Більшість з відомих у даний час смарт-карт досить легко забезпечують ці операції. І тут знову виникає проблема, зв'язана з можливістю несанкціонованого використання. Чи надійно захищені ці операції для того, щоб крім законних власників, їх не могли провести інші особи, нехай навіть і не зі злочинними цілями. На жаль публікацій, що могли б чітко відповісти на два цих питання, украй мало. Розглянемо як приклад рекомендації французької фірми «Gemplus Card International», на частку якої приходиться майже одна третина, що випускаються у світі смарт-карт. У стандартній технології безготівкових розрахунків за товари і послуги за допомогою пластикових карт діють три суб'єкти. Це банк-емітент, його клієнт і підприємство торгівлі або сервісу. Банк видає клієнтові карту, з яким зв'язана визначена сума. Цю суму (або за рахунок кредиту банку, або за рахунок власних внесків клієнта) власник картки може витратити в магазині. Операція запису такої суми в пам'ять картки називається кредитуванням картки. Очевидно, кредитує картки тільки банк. Зворотна операція - дебетування картки - означає списування з рахунка в пам'яті картки. Дебетування відбувається при проведенні платежу по картки, приміром, у магазині. Таким чином, дебітор картки - підприємство торгівлі або сервісу (якщо клієнт одержує готівку по картці, то дебітор картки банк). Проведення платежів полягає в тому, що при покупці по картці магазин записує за клієнтом борг у розмірі суми платежу. А банк, одержавши від магазина, відповідний документ, списує з рахунка клієнта цю суму в рахунок магазина. Так, трохи схематично, описується фінансова транзакція по карті. Вище відзначалося, що суть проблеми в способі проведення платежу (on-line або off-line) полягає в тому, наскільки захищені платіжні операції для всіх трьох суб'єктів платіжної системи. Обробка транзакцій теж має свої проблеми, але вони вже не залежать від типу смарт-карти. Смарт-карта є ідеальним засобом платежу, оскільки має функції «електронного гаманця». Останній зберігає у своїй пам'яті суму коштів, якими клієнт банку може розплатитися за покупку. «Електронний гаманець» зручний клієнтові, оскільки останній легко контролює свої активи по карті і, при необхідності, може них поповнити, кредитуючи карту в банку. Пам'ять «електронного гаманця» захищена PIN - кодом, що клієнт повинний набрати на клавіатурі платіжного термінала при проведенні будь-якої операції по карті. Таким чином, клієнт може не побоюватися використання смарт-карти без його санкції (якщо, зрозуміло, він зберігає свій Пін-код у таємниці від інших). Не всяка смарт-карта може бути «електронним гаманцем». Для того, щоб виділити потрібні категорії смарт-карт, розглянемо їхню типологію. У залежності від внутрішнього пристрою і виконуваних функцій смарт-карти можна розділити на три типи (по функціональній ознаці): Ø картки лічильники; Ø картки з пам'яттю; Ø мікропроцесорні картки. Практично кожну з перерахованих карток можна використовувати в якості платіжної. Однак лише деякі з них будуть задовольняти усім вимогам, яким повинна задовольняти воістину масова платіжна смарт-карта: невисокою вартістю, можливістю проводити будь-які (не тільки специфічні) платежі, гарною захищеністю і необхідним рівнем «інтелекту» для забезпечення технології off-line. Технічні кошти Лічильник – лічильники - карти-лічильники Даний тип карток застосовується для такого типу розрахунків, коли потрібне вирахування фіксованої суми за кожну платіжну операцію. Такі карти ще називаються картками з попередньо оплаченою сумою. Прикладом таких розрахунків може бути плата за телефонну розмову. Звичайно в телефонах-автоматах кожна одиниця часу розмови має фіксовану ціну, її абонент оплачує монетками або спеціальними жетонами, що підраховує відповідний пристрій телефону. При застосуванні карт мінімальній сумі платежу ставиться у відповідність один біт пам'яті. У процесі розмови встановлюється зв'язок між телефоном і картою, і за кожну одиницю часу «перепалюється» деяка кількість бітів. Таким чином, карта заміняє монети або жетони. Аналогічним образом карти-лічильники застосовуються при підписці на платне телебачення, при оплаті за проїзд, автостоянку і т.п. Спочатку використовувалися карти з однократно програмувальною пам'яттю (ППЗУ). Після повного використання карти її приходилося викидати. Сучасні карти такого типу дозволяють після повного використання «відновлювати» уміст лічильника. Відновлення вмісту може бути виконано тільки при знанні визначеного коду, що дозволяє ця дія. Крім цього, картки містять область, у яку записуються ідентифікаційні дані. Ці дані не можуть бути змінені згодом. Картки, що дозволяють перезаписувати інформацію, відносяться до типу карток з енергонезалежною перепрограмувальною пам'яттю. Карти з пам'яттю Назва типу досить умовно — строго говорячи, усі смарт-карти мають пам'ять. Цей тип карт виділений як проміжний при переході від карт-лічильників до мікропроцесорних карток. Звичайно картки такого проміжного типу використовуються для збереження інформації. Існують два підтипи подібних карток: з незахищеної і з захищеною пам'яттю. Картки другого підтипу відрізняються від карток першого більш високим «інтелектом», спрямованим на запобігання несанкціонованого доступу до даних на картці. Однак тієї «інтелектуальності», що характерна для карток із мікропроцесорами, картки з захищеною пам'яттю не мають. У картках з незахищеною пам'яттю немає обмежень по читанню або записові даних. Іноді них називають картками з повнодоступною пам'яттю; робота з ними (з погляду логічної структури даних) нагадує роботу з бінарним файлом. Ми можемо довільно структурувати картку на логічному рівні, розглядаючи її пам'ять як набір байтів, якому можна скопіювати в оперативну пам'ять або обновити спеціальними командами. Картки з незахищеною пам'яттю використовувати в якості платіжних украй небезпечно. Досить легально придбати таку картку, скопіювати її пам'ять на диск, а далі після кожної покупки відновлювати її пам'ять копіюванням початкового стану даних з диска, причому нітрохи не цікавлячи тим, яка інформація зберігається на карті (тобто шифрування даних у пам'яті картки від шахрайства подібного роду не рятує). Зрозуміло, таку операцію може проробити лише кваліфікований програміст, але практика показує, що в Україні досить багато грамотних людей, здатних на таке заняття чисто з хакерских спонукань. У картках із захищеною пам'яттю використовується спеціальний механізм для дозволу читання/запису або стирання інформації. Щоб провести ці операції, треба пред'явити картці спеціальний секретний код (а іноді і не один). Пред'явлення коду означає встановлення з нею зв'язку і передачу коду «усередину» карти — порівняння коду з ключем захисту читання/запису (стирання) даних проведе сама картка і «повідомить» про це пристроєві читання/запису смарт-карт. Читання записаних у пам'ять картки ключів захисту або копіювання пам'яті картки неможливо. У той же час, знаючи таемний код (коди), можна прочитати або записати дані, організовані найбільш прийнятним для платіжної системи логічним образом. Таким чином, картки з захищеною пам'яттю підходять для універсальних платіжних застосувань, добре захищені і при цьому недорогі, їхня ціна складає не більш 4 доларів для тиражів вище 5 тисяч. Як правило, картки з захищеною пам'яттю містять область, у яку записуються ідентифікаційні дані. Ці дані не можуть бути змінені згодом, що дуже важливо для забезпечення неможливості підробки карти. З цією метою ідентифікаційні дані на картці «пропалюються». Необхідно також, щоб на платіжній картці було щонайменше дві захищені області. Зупинимося на цьому важливому моменті докладніше. Вище було сказано, що в технології безготівкових розрахунків по картках беруть участь, у загальному випадку, три юридично незалежні особи: клієнт, банк і магазин. Банк вносить гроші на картку (кредитуючи її), магазин знімає гроші з карти (дебетує її), і всі ці операції повинні робитися із санкції клієнта. Таким чином, доступ даним на картці й операції над ними треба розмежовувати. Це досягається розбивкою пам'яті карти на дві захищені різними ключами області — дебетну і кредитну. Кожен учасник операції має свій секретний ключ. У клієнта це ПІН — персональний ідентифікаційний номер; правильне його пред'явлення відкриває доступ до картки (по зчитуванню даних), однак не повинно змінювати інформацію, який розпоряджається кредитор картки (банк) або її дебітор (магазин). Ключ запису інформації в кредитну область картки мається тільки в банку; ключ запису інформації в дебетну область — у магазина. Тільки при пред'явленні відразу двох ключів (ПІНа клієнта і ключа банку при кредитуванні, ПІН-кода клієнта і ключа магазина при дебетувані) можна провести відповідну фінансову операцію — внести гроші або списати суму покупки з картки. Якщо в якості платіжної використовуються картки з одною захищеною областю пам'яті, і банк, і магазин будуть працювати з однієї і тією же областю, застосовуючи однакові ключі захисту. Якщо банк, як емітент картки, може її дебетувати (наприклад, в банкоматах), то магазин права кредитувати картку не має. Однак така можливість йому дана — оскільки в силу необхідності дебетування картки при покупках він знає ключ захищеної зони. Та обставина, що і кредитор картки, і її дебітор (у загальному випадку — різні особи) користуються одним ключем, порушує відразу кілька основних принципів по захисту інформації (зокрема, принципи поділу повноважень і мінімальних повноважень). Це рано або пізно приведе до шахрайства. Не рятують ситуацію і криптографічні способи захисту інформації, про що вже говорилося вище. Крім того, важливою особливістю карток із погляду їхньої захищеності є наявність спеціальних засобів, характерних для мікропроцесорних карток (див. нижче). Так, деякі картки незворотньо блокується по записі після пред'явлення невірного ПІН-коду більш трьох разів підряд, причому послідовне пред'явлення невірного ПІН-коду фіксується карткою і враховується при її блокуванні. Таким чином, навіть при відносно короткій довжині ПІН-коду (наприклад, з п'яти цифр) «зломати» карту шляхом систематичного підбора її секретного ключа практично неможливо. Сервісні команди. Картки забезпечують різний спектр сервісних команд. Для нас найбільш цікаві з них — це засоби ведення електронних платежів. Замість двох областей у деяких картках для ведення електронних платежів створюється спеціальний файл, недоступний до читання/запису за допомогою звичайних команд керування файловою системою. З цим файлом можна робити тільки операції зарахування (кредитування) або списання (дебетування) фінансових кошт. Операція кредитування може бути проведена тільки при пред'явленні двох секретних кодів — коду клієнта і коду банку. Операція списання проводиться тільки по пред'явленню коду клієнта. Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11 |

Приглашения09.12.2013 - 16.12.2013 Международный конкурс хореографического искусства в рамках Международного фестиваля искусств «РОЖДЕСТВЕНСКАЯ АНДОРРА»09.12.2013 - 16.12.2013 Международный конкурс хорового искусства в АНДОРРЕ «РОЖДЕСТВЕНСКАЯ АНДОРРА»

|

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.