|

|

МЕНЮФестивали и конкурсы Семинары Издания О МОДНТ Приглашения Поздравляем НАУЧНЫЕ РАБОТЫ |

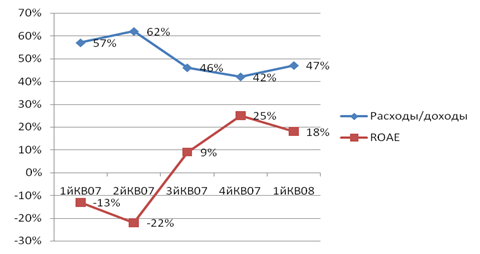

Дипломная работа: Теоретические основы кредитования в коммерческом банкеВ конце 2007 года Банк впервые достиг прибыльности и продолжил наращивать ее по всем основным показателям в I кв. 2008 . Операционный доход увеличился более чем вчетверо по сравнению с I кв. 2007, достигнув 75.6 млн. долл. Это стало возможным в основном благодаря росту чистого процентного дохода и чистого комиссионного дохода, каждый из которых увеличился более чем на 20 млн. долл. по сравнению с I кв. 2007. Внедрение системы контроля затрат, отдела снабжения и тендерного комитета значительно улучшило эффективность деятельности, что, в свою очередь, позволило снизить отношение затрат к доходам с 57% в I кв. 2007 до 47% в I кв. 2008. Планируемый уровень на конец 2008 — 40%.

Показатели поквартально

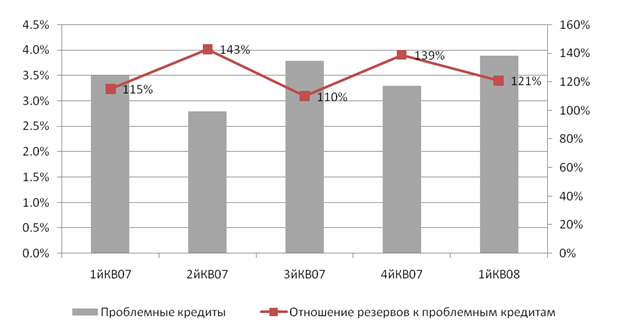

Проблемные кредиты Фондирование Рост кредитного портфеля отразился и на обязательствах, которые в I кв. 2008 увеличились на 13%, достигнув 1,751 млн. долл. В I кв. 2008 Банк использовал альтернативные источники фондирования, включая привлечение средств на счета и депозиты корпоративных клиентов. В I кв. 2008 показатель достаточности капитала снизился с 17.2% до 15.8%. Принимая во внимание прибыльность Банка и поддержку акционеров, значение этого показателя до конца 2008 года будет оставаться в пределах 14-16%. Структура обязательств и капитала

Глава III. Направление совершенствования кредитной политики коммерческого банка 3.1 Развитие кредитной политики коммерческого банка «Ренессанс Капитал» (ООО) Стратегия развития Банка нацелена на сохранение команды и технологий в условиях финансового кризиса в России: - Поддержание одной из лучших систем управления рисками в отрасли, основанной на постоянном мониторинге портфеля и позволяющей динамично изменять процедуры управления рисками; - Поддержание одной из лучших на рынке IT-платформ с легко масштабируемой инфраструктурой; - Эффективное управление ликвидностью и своевременное погашение обязательств перед инвесторами; - Развитие услуг, основанных на получении непроцентного дохода, в условиях затрудненного доступа к рынкам капитала; - Поддержание качества портфеля на высоком уровне за счет инициатив по реструктуризации кредитов и за счет совершенствования системы риск-менеджмента; - Сохранение собственного капитала и дальнейшая диверсификация источников финансирования; - Поддержание на высоком уровне и дальнейшее улучшение системы финансового контроля, аудита и корпоративного управления; - Увеличение прозрачности и открытости для клиентов и инвесторов. Ренессанс Капитал, несмотря на сложные условия и существенно возросшую нагрузку на Банк, его сотрудников и инфраструктуру, продолжает свою деятельность в полном объеме, предоставляя все виды услуг постоянным и новым клиентам, физическим и юридическим лицам, работающим во всех отраслях экономики. Сложные экономические условия вызывают необходимость изменения кредитной политики Банка. Эти условия характеризуются следующими факторами: - недостаток ликвидности в экономике, как у банков, так и у предприятий; - кризис доверия в экономических отношениях (компании, банки, физические лица); - низкая доступность кредитов и их повышенная стоимость из-за возросших рисков («кредитное сжатие»); - снижение платежеспособного спроса как со стороны физических, так и со стороны юридических лиц; - значительное падение цен как на товары, сырье и материалы, так и на активы (недвижимость, ценные бумаги, предприятия); По оценкам экспертов Ренессанс Капитал, этот период будет длиться до полутора-двух лет. Исходя из этого, Ренессанс Капитал особо рекомендует клиентам использовать консервативный подход к прогнозированию и долгосрочным планам развития бизнеса. Банк также призывает клиентов, испытывающих или предвидящих финансовые трудности, обсудить их с банком как можно раньше. Если же критическая ситуация все же возникнет, Ренессанс Капитал сделает все для того, чтобы и клиент, и Банк вышли из нее с наименьшими потерями. Кредитование юридических лиц. В этих условиях Ренессанс Капитал будет придерживаться следующих приоритетов в кредитовании юридических лиц: поддержка следующих отраслей и секторов экономики: - отрасли, гарантирующие удовлетворение ежедневных и самых необходимых жизненных потребностей населения (розничные сети, аптеки и т. д.); - отрасли, выполняющие жизнеобеспечивающие функции (электро- и водоснабжение, транспорт и т. д.); - оборонно-промышленный комплекс; - малый бизнес; - сельское хозяйство; - поддержка существующих клиентов Ренессанс Капитал и выполнение Банком уже взятых на себя юридических обязательств по кредитованию в рамках заключенных договоров, поддержка заемщиков Банка, непрерывность деятельности которых является критичной для других заемщиков Ренессанс Капитал; - кредитование оборотных средств и текущих потребностей бизнеса клиентов. Кредитование физических лиц. В отношении физических лиц Ренессанс Капитал будет следовать следующим приоритетам: - повышать доступность кредитов, предлагая различные способы их погашения — равными ежемесячными (аннуитетными) или дифференцированными платежами, с обязательным разъяснением клиентам всех возможностей и ограничений того или иного вида платежей; - помогать клиентам избежать принятия на себя чрезмерной долговой нагрузки, усилив внимание к индивидуальной платежеспособности при выдаче новых кредитов; - сохранять всю линейку розничных кредитных продуктов и продолжать оптимизировать ее, учитывая необходимость сохранения качества кредитного портфеля; - обеспечивать повышение финансовой грамотности населения, консультации и разъяснения по всем продуктам и услугам Банка; - усиливать работу по сохранению и повышению качества кредитного портфеля, тщательно оценивая финансовые возможности заемщиков и предлагаемое обеспечение. Гарантии Банка. Ренессанс Капитал работает исключительно в соответствии с действующим законодательством. Банк усиливает борьбу с коррупционным и иным незаконным давлением на своих сотрудников и непримиримы к недобросовестности в своих рядах. Для этого Банк открывает круглосуточную телефонную линию для получения информации, которая поможет обеспечить полное соблюдение прозрачных и справедливых правил предоставления кредитов клиентам Ренессанс Капитал. 3.2 Совершенствование анализа кредитоспособности заемщика Процесс кредитования связан с действием многочисленных факторов риска, способных повлечь за собой несвоевременность погашения ссуды, что ухудшит положение банка. Поэтому банк уделяет особое внимание изучению кредитоспособности заемщика и оценки рисков, сопровождающих данный кредит. Основной целью изучения кредитоспособности является определение способности и готовности заемщика вернуть ссуду в соответствии с условиями договора. Банк не только оценивает кредитоспособность клиента на определенную дату, но и прогнозирует его финансовую устойчивость на перспективу. Анализ кредитоспособности заемщика начинается с анализа источников погашения кредита. С развитием рыночных отношений возникла необходимость принципиально нового подхода к определению кредитоспособности и финансовой устойчивости предприятия с учетом зарубежного опыта, чему способствует, в частности, введение новых форм бухгалтерского баланса. Принятая группировка статей позволяет осуществить достаточно глубокий анализ кредитоспособности. Анализ информационной базы о клиенте должен включать комплексную оценку сведений о клиенте полученную от деловых партнеров, данные отчетов специализированных агентств, анализ финансовой отчетности, личные впечатления банкира, сложившиеся при беседе с клиентом. Эта комплексная оценка данных составляется в экспертное заключение. На основании финансовой отчетности вычисляются финансовые показатели, характеризующие прошлое и текущее финансовое положение заемщика и тенденцию развития. В практике кредитного анализа применяются следующие показатели: -коэффициент абсолютной ликвидности; -коэффициент срочной ликвидности; -коэффициент текущей ликвидности; -коэффициент покрытия; -оборачиваемость всех активов; -оборачиваемость основного капитала; -оборачиваемость дебиторской задолженности; -оборачиваемость кредиторской задолженности; -норма прибыли; -оборачиваемость товарных запасов. Кроме финансового анализа, в экспертное заключение вносятся данные о руководителях предприятия, маркетинговые исследования (сведения о конкурентах, конъюнктура рынка и другие) и в итоге делается вывод о финансовом положении заемщика. Кредитоспособность заемщика определяется одинаково, как при внутреннем кредитовании, так и при внешнем кредитовании. Целью анализа индивидуальных заемщиков является оценка риска, связанного с кредитованием частных лиц, то есть может ли данное физическое лицо своевременно вносить проценты и другие платежи. В разных странах и даже у разных банков имеются значительные различия в методике анализа, многообразны были факторы, из которых складывается репутация отдельной личности, их можно условно сгруппировать по принципу принадлежности к определенной сфере деятельности человека: -социальной: возраст, семейное положение, число иждевенцев; -профессиональной: образование, профессия, квалификация, род занятий, продолжительность работы на одном месте; -имущественной: какое в наличие имеется имущество; -специальной: отражает отношения заемщика с обслуживающим банком. Банк также осуществляет постоянный мониторинг выданного кредита (гарантии, аккредитива) и принимает оперативные решения, касающиеся освоения и погашения ссуды, своевременно выявляя появление проблемных кредитов (гарантий, аккредитивов). В подразделениях Банка, ответственных за выдачу кредитов, ведется кредитное досье на каждого заемщика. Ведение и хранение кредитных досье должно быть поручено ответственному работнику банка, на которого возлагаются обязанности по обеспечению полноты документов в кредитных досье банка и их сохранности. В каждом кредитном досье должен быть отдельный перечень документов, содержащихся в кредитном досье, должны быть прошиты и пронумерованы в хронологическом порядке. По бланковым кредитам в кредитном досье достаточно наличия основной документации, требуемой при предоставлении любого кредита. Основная документация соответствует следующему перечню: а) заявление, подписанное заемщиком, содержащее указание цели использования кредита и опись имущества, которое может быть предоставлено для залогового обеспечения возврата кредита, с указанием балансовой стоимости: 1) решение уполномоченного органа заемщика – юридического лица на получение кредита; 2) решение уполномоченного органа залогодателя – юридического лица на предоставление предмета залога в обеспечение исполнения обязательств заемщика; б) заверенные в установленном порядке копии учредительных документов заемщика, если он является юридическим лицом; в) нотариально засвидетельствованные карточка с образцами подписей и оттиска печати юридического лица, и доверенность от имени заемщика лицу, уполномоченному подписывать договор банковского займа от имени заемщика; г) оригинал заключенного договора банковского займа: 1) бизнес-план заемщика или технико-экономическое обоснование займа; 2) финансовая отчетность на последнюю отчетную дату, предшествующую дате подачи заявления, подписанная заемщиком - юридическим лицом, и финансовая отчетность заемщика - юридического лица за последний отчетный год с приложением копии налоговой декларации, а также заключение банка, содержащее оценку кредитоспособности заемщика - юридического лица; д) заключение банка, содержащее оценку о возможности реализации заемщиком целей и задач, определенных в его бизнес-плане; е) решение соответствующего органа банка об одобрении выдачи кредита по срокам и другим условиям; ж) документы, подтверждающие цель использования кредита; з) сведения об открытых банковских счетах в других банках и о наличии задолженности заемщика по банковским займам; и) копию документа установленной формы, выданного уполномоченным органом, подтверждающего факт прохождения государственной регистрации или перерегистрации для индивидуальных предпринимателей; к) документ установленной формы, выданный органом налоговой службы, подтверждающий факт постановки клиента на налоговый учет. Если заемщик является агентом другого лица по получению данного кредита в полном объеме или какой-то его части, то к досье должна быть приложена копия документа, удостоверяющего полномочия заемщика как агента, в котором указана сумма кредита и цель использования его действительным получателем. При предоставлении кредитов субъектам малого предпринимательства на сумму не более десяти миллионов тенге требуется следующий перечень документации: -заявление, подписанное заемщиком, содержащее указание цели использования кредита; -копии учредительных документов заемщика (для юридического лица) или документа, удостоверяющего личность (для физического лица); -карточка с образцами подписей, оттиск печати (для юридических лиц); -оригинал заключенного договора банковского займа; -технико-экономическое обоснование займа; -финансовая отчетность по состоянию на день подачи заявления, подписанная заемщиком - юридическим лицом; -копия документа установленной формы, выданного уполномоченным органом, подтверждающего факт прохождения государственной регистрации или перерегистрации для индивидуальных предпринимателей; -документ установленной формы, выданный органом налоговой службы, подтверждающий факт постановки клиента на налоговый учет. По кредитам, предоставленным с условием обеспечения исполнения обязательств заемщика в форме залога движимого имущества, к кредитному досье помимо основной документации прилагается договор о залоге, информация о предмете залога и методах определения его стоимости. В случаях, предусмотренных законодательством Республики Казахстан, на договоре о залоге должна иметься отметка о его регистрации в соответствующих уполномоченных государственных органах. В досье по кредитам, выделенным на приобретение движимого имущества, которое в соответствии с договором о залоге после перехода в собственность заемщика стало предметом залога, должны содержаться документы, подтверждающие покупную цену данного имущества и сумму, на которую оно застраховано. Если кредит выдан для использования заемщиком в сфере строительства, в том числе реконструкции или других строительных усовершенствований недвижимого имущества, то к досье прилагаются проектно-сметная документация по планируемым работам и отчеты о проверке, подготовленные банком, или акт приема-сдачи заемщиком, подтверждающие выполнение работ, на которые выделен кредит. По кредиту, исполнение обязательства по которому обеспечено только гарантией или поручительством, к кредитному досье приобщаются следующие дополнительные документы: а) договор гарантии или поручительства; 1) решение уполномоченного органа гаранта или поручителя юридического лица о выдаче банку-кредитору гарантии или поручительства в обеспечение исполнения обязательств заемщика; б) нотариально засвидетельствованные документы, подтверждающие полномочия лица на подписание гарантийного договора от имени гаранта или договора поручительства от имени поручителя; в) финансовая отчетность гаранта или поручителя, являющегося юридическим лицом, на последнюю отчетную дату, предшествующую выдаче кредита или справка, подтверждающая доходы гаранта или поручителя, являющегося физическим лицом. Информация, находящаяся в кредитных досье, является внутренней, хронологической и всеобъемлющей регистрацией всех взаимоотношений между банком и клиентом. Содержание кредитного досье выходит за рамки чисто кредитных взаимоотношений и затрагивает регистрацию всех видов деятельности между контрагентами. Всеобъемлющая природа такой информации необходима для определения рентабельности или рискованности состояния всего комплекса взаимоотношений. Принимая во внимание конфиденциальность информации, доступ банковских служащих к кредитным досье ограничен. Для пополнения досье ответственный за проект работник использует информацию, поступающую от заемщика в качестве отчетов, в ходе личных бесед с руководителями предприятия, контактов с его поставщиками, от других банков и финансовых организаций, средств массовой информации. Подразделения, ведущие мониторинг выданных кредитов, обязаны предъявлять ответственному за проект работнику полную информацию о ходе реализации выданного кредита и несут равную с ним ответственность за своевременное принятие мер по преодолению возникающих критических ситуаций по выданным ссудам. В случае возникновения признаков снижения класса заемщика и повышения риска по кредиту, работник, отвечающий за мониторинг ссуды, обязан поставить в известность руководство Банка и организовать работу по преодолению возникших проблем. Рекомендуемые меры, которые могут быть предприняты кредитным подразделением Банка заключаются в следующем: -проводится встреча с заемщиком для выяснения причин возникновения критической ситуации; -проводится проверка финансового состояния заемщика при необходимости – с выездом на место; -анализируются проблемы клиента с выявлением основной причины возникновения критической ситуации (проблемы данной отрасли, положение предприятия в отрасли, потеря конкурентоспособности и рынков, временное ухудшение финансового состояния или финансовый крах и так далее); -проводится оценка степени остроты проблемы на предмет ее преодоления (можно или нельзя исправить ситуацию); -в процессе реабилитации кредита внимание концентрируется на структуре баланса и составе денежного потока. Подробно проверяются активы и устанавливается, какие должны быть ликвидированы или, по меньшей мере, сокращены в размере; -разработка мер по спасению проблемного кредита (меры по изменению структуры задолженности заемщика, дополнительное обеспечение и гарантии по кредиту, консультационные услуги по финансовому оздоровлению и сокращению расходов заемщика, прекращение очередных выплат по ссуде и так далее). |

Приглашения

09.12.2013 - 16.12.2013

Международный конкурс хореографического искусства в рамках Международного фестиваля искусств «РОЖДЕСТВЕНСКАЯ АНДОРРА»

09.12.2013 - 16.12.2013

Международный конкурс хорового искусства в АНДОРРЕ «РОЖДЕСТВЕНСКАЯ АНДОРРА»