|

|

МЕНЮФестивали и конкурсы Семинары Издания О МОДНТ Приглашения Поздравляем НАУЧНЫЕ РАБОТЫ |

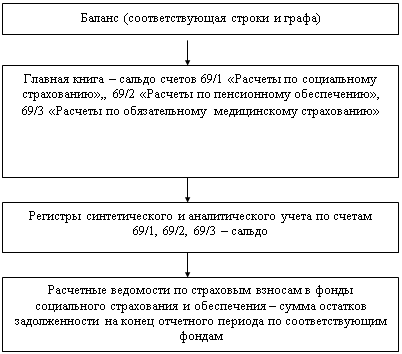

Курсовая работа: Аудит расчетов с персоналом по оплате трудаза первые два дня нетрудоспособности - за счет средств работодателя; с третьего дня временной нетрудоспособности - за счет средств Фонда. [17] Таким образом, за счёт фонда работник Колычев Н.Н. за счёт средств работодателя должен получить 361,74 руб. (180,87*2), а за счёт Фонда - 542,61 руб. (180,78*3). Начисленное пособие по нетрудоспособности отражено в расчётной ведомости за февраль (Приложение №11). Сумма рассчитанного аудитором и бухгалтером организации пособия совпадает. Согласно ФЗ № 202-ФЗ ограничение суммы пособий с 1 января 2010 г. установлено в размере 12 480 рублей, если в последние 12 календарных месяцев перед наступлением нетрудоспособности работник проработал фактически три месяца (90 календарных дней) или больше. [17] В Приложении №32 представлена разработочная таблица по проверке начисления пособия по временной нетрудоспособности работников, болевших в 1 квартале 2010 г. 2.4.2 Проверка удержаний из заработной платыПроверив правильность и обоснованность начисления заработной платы, аудитор проверяет удержания из оплаты труда. Как правило, проверка производится выборочно на основе тех же лицевых счетов, по которым проверялось начисление оплаты труда. Необходимо установить документальную обоснованность удержаний из заработной платы работников, законность и их санкционирование. Удержания могут производиться: по исполнительным документам (алименты, штрафы, возмещение материального ущерба); по поручениям-обязательствам за товары, купленные в кредит; по заявлению работника (перечисление квартплаты, за содержание ребенка в дошкольном учреждении, плата за обучение, профсоюзные взносы и т.п.); удержание выданных авансов по платежным ведомостям. Общая сумма удержаний не должна превышать 50% месячного заработка. [18] Согласно НКРФ налоговой базой для исчисления НДФЛ является совокупный доход физического лица. Поэтому аудитору необходимо проверить правильность определения совокупного дохода физических лиц. При проверке совокупного дохода устанавливается полнота включения в совокупный доход физических лиц выплат социального характера, произведенных за счет собственных средств организации (оплата питания, приобретение проездных билетов, обучение в высших учебных заведениях, выдача заемных средств на льготных условиях, вручение подарков к праздникам и юбилейным датам, оплата сверх норм командировочных расходов и расходов, не подтвержденных документами и т.п.). [3] Согласно НКРФ физические лица могут иметь различного рода льготы: социальные, стандартные, имущественные, профессиональные вычеты. Для установления законности предоставления льгот необходимо убедиться в наличии и правильности оформления документов, подтверждающих льготы: · заверенные копии документов, подтверждающие право на вычеты из совокупного дохода на работника, его детей и иждивенцев; · документы, подтверждающие расходы по строительству (приобретению) дома, дачи, садового домика, квартиры (комнаты в коммунальной квартире). [3] Наиболее распространенны стандартные вычеты (согласно ст.218 НКРФ): налоговый вычет в размере 400 рублей на самого работника; налоговый вычет в размере 600 рублей на каждого ребенка, не достигшего 18 лет, а также на каждого учащегося дневной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет. [3] Стандартный вычет на работника полагается до того месяца, в котором сумма доходов физического лица, рассчитанная нарастающим итогом с начала года не превысит 20 000 руб. Стандартный вычет на ребёнка полагается до того месяца, в котором сумма доходов физического лица, рассчитанная нарастающим итогом с начала года не превысит 40 000 руб. [19] Таким образом, для расчёта НДФЛ используется расчётный листок. В Приложении №19 представлен расчётные листки работника Болотова Д.Н. за 1 квартал 2010 г. Согласно данным за март было начислено 5 958,23 руб. Данная сумма является совокупным доходом работника за март и включает в себя согласно расчетному листку: оклад согласно тарифной сетке 936 руб. доплата в размере 3 706,57 руб. доплата с учетом районного коэффициента 777,16 руб. НДФЛ в размере 13% составляет 645 руб., то есть (9 484,21 - 1 000) * 0,13. Согласно, лицевому счету работник имеет льготу на ребенка и на себя, то есть в совокупности 1000 руб. В феврале Болотову Д.Н. было начислено 10 787,00 руб. НДФЛ составил 1 272,00 руб., то есть (10 787 - 1000) *0,13. В марте совокупный доход составил 9 484,21 руб. НДФЛ составил 1 155,00 руб., то есть (9 484,21 - 600) *0,13. Поскольку заработная плата, рассчитанная нарастающим итогом с начала года превысила 20 000 руб., то льготой на себя в размере 400 руб. работник не получает. Таким образом, проверка удержаний из заработной платы данного работника подтвердила правильность расчета сумм и их обоснованность. За исключением того момента, что начисленная в марте премия в размере 6 223,48 руб. является не обоснованной, поскольку в оправдательных документах приказ руководителя не был обнаружен аудитором. При расчете единого социального налога необходимо руководствоваться гл.24 НК РФ. Объектом для начисления страховых взносов в эти фонды являются все виды выплат в денежной и (или) натуральной форме, начисленных в пользу работников по всем основаниям независимо от источников финансирования, за исключением выплат, указанных в ст.238 НК РФ, например, государственные пособия, оплата стоимости питания, компенсация за неиспользованный отпуск, суммы единовременной материальной помощи и т.д. [3] В ООО "Связь плюс" налоговая база на каждое физическое лицо нарастающим итогом с начала года не превышает 280 000 руб., следовательно применяется ставка налога равная 26%, из которых уплачивается в федеральный бюджет 20%, Фонд социального страхования 3,2%, Федеральный фонд обязательного медицинского страхования 0,8%, Территориальный фонд обязательного медицинского страхования 2%. При проверке правильности начисления платежей в государственные внебюджетные фонды социального страхования следует установить тождественность отчетных и учетных данных путем сверки следующих документов [12]:

Проверка основана на использовании машинограмм оборотов по субсчетам счета 69 (Приложение №34). Расчёт ЕСН ведётся в документе Расчёт авансовых платежей по единому социальному налогу для лиц, производящих выплаты физическим лицам (Приложение №30). Результаты сверки можно оформить в таблице:

Таким образом, сверка учётных регистров выявила расхождения на 641 рубль. Согласно п.2 ст.237 НК РФ налогоплательщик определяет налоговую базу по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастающим итогом. Данные о начисленном ЕСН приводятся в расчетном листке (Приложение №19). Болотову Д.Н. в январе был начислен ЕСН в размере 1 550 руб. (5 958,23*0,26). В феврале 2 804 руб. (10 787,00*0,26). В марте 2 095 руб. (9 484,21 - 406,84 - 1017,10) *0,26. В данном случае согласно НК РФ не подлежат включению в состав налогооблагаемой базы по ЕСН пособия по временной нетрудоспособности. Следовательно, при проверке удержаний по конкретному работнику Болотову Д.Н. не было обнаружено ошибок. Результаты проверки расчёта удержаний по НДФЛ и ЕСН у всех работников целесообразно оформить в виде таблицы:

Таблица по всем работникам представлена в Приложении №33. 3. Аудиторское заключение После проведения всех необходимых аудиторских процедур проверяющий готовит пакет рабочих документов, который включает в себя копии документов (Приложения №1-30), которые использовались для сбора доказательств, разработочные таблицы аудитора (Приложения №31,32,33). Затем систематизирует собранные материалы и составляет на основании их аудиторское заключение, которое содержит мнение аудитора о достоверности изученных им материалов. Оно может иметь следующий вид. Заключение аудитора о достоверности бухгалтерской отчётности в части расчетов с персоналом по оплате труда ООО "Связь плюс" за 1 квартал 2010 г. Итоговая часть 1. Аудит бухгалтерской отчётности в части расчетов с персоналом по оплате труда ООО "Связь плюс" проводился на основе Бухгалтерского баланса по состоянию на 1 апреля 2010 г. и Отчета о прибылях и убытках. Основы составления финансовой отчетности 2. Финансовая отчетность ООО "Связь полюс" подготовлена в соответствии с требованиями Федерального закона "О бухгалтерском учете" от 21.11.96 № 129-ФЗ (с изм. от 23.07.98), Положения по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99, утвержденного Приказом Минфина РФ от 06.07.1999 № 43 н., Приказа Минфина России от 22 июля 2009 г. № 67н "О формах бухгалтерской отчетности организаций". Обязанности руководства и аудитора 3. Руководство ООО "Связь плюс" отвечает, за ведение бухгалтерского учета, подготовку финансовой отчетности, а также за принятие необходимых мер для предотвращения злоупотреблений, нарушений законодательства и правил бухгалтерского учета. 4. Обязанность проверяющих заключается в том, чтобы высказать независимое мнение о достоверности во всех существенных аспектах данной отчетности в части расчетов с персоналом по оплате труда на основе проведенного аудита. [20] Основа составления аудиторского заключения 5. Проверяющие провели аудит в соответствии с Федеральным законом от 07.08.2001 № 119-ФЗ "Об аудиторской деятельности", Правилами (Стандартами) аудиторской деятельности, одобренными Комиссией по аудиторской деятельности при Президенте РФ, Постановлением Правительства РФ от 23.09.2002 № 696 "Об утверждении Федеральных правил (стандартов) аудиторской деятельности", внутрифирменными стандартами. Аудит планировался и проводился таким образом, чтобы получить разумную уверенность в том, что бухгалтерская отчетность в части расчетов с персоналом по оплате труда не содержит существенных искажений. В процессе подготовки к проведению аудита нами был определен объем работ, необходимых для формирования заключения о достоверности бухгалтерской отчетности. 6. Аудиторской проверке были подвергнуты: Бухгалтерский баланс за 1 квартал 2010 г. в части расчетов с персоналом по оплате труда, регистры аналитического и синтетического учета, отражающие расчетам с персоналом по оплате труда, Положение об оплате труда и премировании работников, Главная книга, первичные документы об учете и расчетах с персоналом. Аудит включал проверку на выборочной основе подтверждения данных, содержащихся в финансовой отчетности, а также оценку состояния бухгалтерского учета и отчетности в части расчетов по оплате труда в целях установления их соответствия нормативным актам Российской Федерации. Проверяющие полагают, что проведенный аудит дает достаточные основания для того, чтобы высказать мнение о достоверности данных финансовой отчетности в части расчетов по оплате труда. [21] Аудиторское заключение 7. По нашему мнению, бухгалтерский учёт ООО "Связь плюс" в части расчетов с персоналом по оплате труда ведется на основании учетной политики, Положении об оплате труда и премировании труда работников, а также соответствует нормативным положениям и законодательным требованиям Российской Федерации. В результате проверки первичных документов по учету труда и заработной платы не было ошибок в их заполнении и ведении. В результате проверки начисления заработной платы работников, которая представлена в Приложении №31, не было выявлено нарушений. Начисление заработной платы производится согласно тарифной сетке ООО "Связь плюс" с учетом фактически отработанного времени. Начисление премий производится приказом руководителя, который является оправдательным документом. Данные документы прилагаются к расчетным ведомостям за январь, февраль, март (Приложения №10,11,12), но начисленные в марте премии не санкционированы приказом руководителя, или данный документ не был предоставлен аудитору. В результате проверки удержаний из заработной платы было обнаружено незначительное расхождение учётных записей в расчетной ведомости, Балансе по состоянию на 1 апреля 2010 г. и Расчета авансовых платежей по единому социальному налогу на 641 рубль. В целом расчет налогооблагаемой базы по налогу на доходы физических лиц и единому социальному налогу проводился на основании законодательства РФ. При проверке начисления пособий по временной нетрудоспособности не было обнаружено ошибок. При выборочной проверке расчета отпускных была обнаружена ошибка в отнесении сумм отпускных по месяцам, если отпуск работника выпадает на два смежных месяца. По учетным данным, представленным в расчетной ведомости за февраль и март (Приложения №11 и 12 соответственно), в феврале было начислено 1 501, 08 рублей, то есть за 12 дней отпуска, в марте - 1 978,48 рублей, то есть за 16 дней отпуска. Хотя в феврале и в марте в учетных регистрах должны быть отражены равные суммы в размере 1 739,78 рублей (=124,27 рублей*14 дней). Но данная ошибка в целом является несущественной. 8. По мнению проверяющих на основании указанных в предыдущих параграфах настоящего Заключения выводов, бухгалтерскую отчетность и учет в части расчетов по оплате труда можно считать достоверными, то есть отражающими в полном объеме расчеты с персоналом по оплате труда: начисление, удержание, выплату. Заключение В ходе проведения аудита был изучен один из разделов хозяйственной деятельности ООО "Связь плюс", а именно расчеты с персоналом по оплате труда. В ходе проверки были выполнены все задачи, поставленные перед аудитором, а именно: изучена нормативная база, необходимая для проведения проверки; изучены особенности бухгалтерского учета расчетов по оплате труда в ООО "Связь плюс"; изучены документы, используемые для учета расчетов по оплате труда; разработана программа аудиторской проверки; разработана методика аудиторской проверки и определены конкретные аудиторские процедуры, а именно, проверка начисления заработной платы, проверка расчета отпускных, пособия по временной нетрудоспособности, проверка удержаний и заработной платы, в частности НДФЛ и ЕСН. Перед проведением аудита были изучены вопросы, связанные с организацией оплаты труда в организациях, которые описаны в 1 разделе данной работы. В процессе проведения аудиторской проверки были изучены как первичные документы, так и учетные регистры по учету расчетов по оплате труда за 1 квартал 2010 г. Были составлены рабочие документы, а именно разработочные таблицы (Приложения №31,32,33), в которых аудитор на основании норм действующего законодательства произвел расчет заработной платы и расчет удержаний из заработной платы. При сравнении данных рабочих документов аудитора и учётных данных были сделаны выводы о правильности совершения данных расчетных операций, и, следовательно, о достоверности информации, содержащейся в отчетности ООО "Связь плюс" в части расчетов с персоналом по оплате труда. В ходе проверки были выявлены незначительные ошибки, которые указаны в аудиторском заключении. После сбора информации, её систематизации было высказано мнение аудитора о достоверности учетной информации ООО "Связь плюс" по расчетам с персоналом по оплате труда. Оно оформлено в виде аудиторского заключения, представленного в разделе 3 данной работы. Таким образом, на примере ООО "Связь плюс" была изучена последовательность, методика проведения аудиторской проверки расчетов с персоналом по оплате труда. Список использованных источников 1. Данилевский, Ю.А., Шапигузов, С.М., Ремизов, Н.А., Старовойтова, Е.В. АУДИТ /Ю.А. Данилевский и др. - М.: ИД ФБК-ПРЕСС, 2002. - 341 с. 2. Федеральный закон "О бухгалтерском учете" от 21.11.96 № 129-ФЗ (с изм. от 23.07.98) 3. Налоговый Кодекс РФ от 5.08.2000 г. № 118-ФЗ, 2 часть, гл.23 и 24 4. Трудовой кодекс Российской Федерации от 30.12.01 № 197-ФЗ 5. Пипко, В.А. Денежные средства и расчёты: учет, анализ, аудит. Учебное пособие для ВУЗов / Под общей ред. Проф. В.А. Пипко. - Ростов н/Д: Феникс, 2002. - 416 с. 6. Дудченко, О.Н. Заработная плата: расчет и учет: Учебно-практическое пособие/ О.Н. Дудченко. - 2-е изд., перераб. и доп. - М.: Издательство "Экзамен", 2010. - 192 с. 7. Учет труда и его оплаты // http://businessuchet.ru/content/sec-46.html 8. Конституция РФ 9. Одегов, Ю.Г., Никонова, Т.В. Аудит и контроллинг персонала: Учебное пособие / Ю.Г. Одегов, Т.В. Никонова. - М.: Издательство "Экзамен", 2002. - 448с. 10. Семейный кодекс РФ от 11. Егоров, С.К., Денисова, К.Я. Основы бухгалтерского учёта и аудита в сфере сервиса: Учебное пособие/ Под ред. Проф. С.К. Егоровой. М.: Юристъ, 2000. - 382 с. 12. Ширкина, Е.И. Аудиторская проверка внутренних расчетных операций/ Бухгалтерский учёт. - 2000. - 21. - с.32-41 13. Барышников, Н.П. Практикум внутреннего и внешнего аудита/ Н.П. Барышников. - М.: Информационно-издательский дом "Филинъ", 2009. - 792 с. 14. Бычкова, С.М., Фомина, Т.Ю. Аудит расчетов с персоналом по оплате труда и прочим операциям // Аудиторские ведомости. - №12. - декабрь 2010. - с.25-32 15. Касьянова, Г.Ю. Средний заработок: новый порядок расчета /Под общей ред.Г.Ю. Касьяновой. - М.: Информ-центр XXI века, 2009. - 264 с. 16. Воробьева, Е. Больничный листок на столе бухгалтера. Как правильно платить пособие по временной нетрудоспособности // Российская газета. - 1 марта 2009. 17. Федеральный закон от 29 декабря 2005 года №202-ФЗ "О бюджете Фонда социального страхования Российской Федерации на 2010 год" 18. Гущина, И.Э. Расчет по оплате труда /Под ред. И.Э. Гущиной. - М.: Издательский дом ПБК-Прайс, 2003. - 312 с. 19. Федеральный закон №58-ФЗ от 6 июня 2004 г. "О внесении изменений в часть 2 Налогового кодекса РФ и некоторые другие законодательные акты РФ о налогах и сборах" 20. Аудиторское заключение // http://www.audit-it.ru/account5/intrk726. php 21. Аудиторское заключение // http://www.zrpress.ru/zr/2010/80/37. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Приглашения

09.12.2013 - 16.12.2013

Международный конкурс хореографического искусства в рамках Международного фестиваля искусств «РОЖДЕСТВЕНСКАЯ АНДОРРА»

09.12.2013 - 16.12.2013

Международный конкурс хорового искусства в АНДОРРЕ «РОЖДЕСТВЕНСКАЯ АНДОРРА»