|

|

МЕНЮФестивали и конкурсы Семинары Издания О МОДНТ Приглашения Поздравляем НАУЧНЫЕ РАБОТЫ |

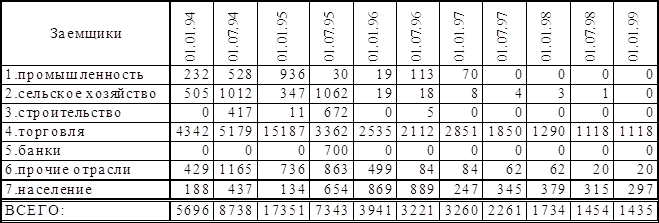

Реферат: Банковский менеджмент в мелком региональном отделении ком банка в переходный период кризисной экономикиИсходя из анализатаблицы 2.9. видно, что в 1994 году основная сумма предоставленных кредитов была выдана за счет централизованных ресурсов. Доля этих ресурсов составила 67% к итогу 1994 года и только 33% выданных кредитов выдано за счет собственных ресурсов банка. В 1995 году доля централизованных ресурсов в общей сумме предоставленных кредитов снижается с 67% до 22%, а доля собственных увеличивается до 78% ( прирост составил 4066 млн. рублей или 45% к предыдущему году). Такой прирост собственных кредитных ресурсов обеспечен соответствующим приростом вкладов населения. В 1996 и 1997 годах централизованные ресурсы не выделялись, а объем выданных кредитов по сравнению с предыдущем годом сократился на 66% и 93% соответственно. В 1997 году Приказом №10 от 7 февраля 1997 года по АКБ Агропромбанк введено Положение о порядке рассмотрения, принятия решений о кредитовании и обеспечении выполнения кредитных проектов в региональных филиалах АКБ “АПБ”, которым введен запрет на принятие решения о кредитовании заемщика в отделениях банка, введена новая методика оценки финансового состояния заемщика рассмотрение кредитных проектов . С момента введения в действие этого Положения ни один заемщик, обратившийся в отделение по поводу оформления кредита не смог собрать всех необходимых документов, предусмотренных данным Положением, а так же ни один результат проведенного анализ финансового состояния заемщика не смог удовлетворить установленные нормативы. В 1998 году отделение не прокредитованно ни одного заемщика. Анализ выданных ссуд за счет собственных ресурсов банка по целевому назначению показывает, что предпочтение отдавалось кредитованию торгово-закупочного бизнеса. Так в 1994 году на закуп товара выдано 78 % к итогу 1994 года; в 1995 году - 86%; в 1996 году - 70%; в 1997 - 84%. Такая большая степень концентрации кредитов в торгово--закупочном бизнесе продиктована сложившимися условиями в Российской экономике. Руководствуясь законами рынка банк предпочитает вкладывать ресурсы в торговлю - самую доходную часть российской экономики. Анализ выданных ссуд за счет централизованных ресурсов свидетельствует о о том же. Так в 1994 89% от общей суммы выделенных централизованных ресурсов размещено в торговле, в 1995 году - 94 %. В целом в 1994 году в торгово-закупочном бизнесе сконцентрировалось 85 % всех кредитных ресурсов банка. В 1995 году - 88%, в 1996 - 70%, в 1997 - 84%. Второй, по размеру удельного веса в общей сумме выданных кредитов: а) за счет собственных ресурсов банка, показатель - это потребительский кредит. Так на потребительские нужды населения в 1994 году было выдано 3% от общего объема собственных ресурсов размещенных в кредитах; в 1995 году - 8%; в 1996 году - 23%; в 1997 году - 16%. б) за счет централизованных ресурсов - ГСМ. В 1994 году общая сумма заключенных кредитных договоров на приобретение ГСМ составила 9% от общей массы размещенных централизованных ресурсов, в 1995 году - 6%. В целом на долю потребительского кредитования в 1994 году пришелся всего 1%, в 1995 году - 6%, в 1996 - 23%, в 1997 году - 16%. Прослеживается явная тенденция к увеличению доли потребительского кредита в общем объеме заключаемых кредитных договоров. Из приведенных данных видно, что на протяжении анализируемого периода кредитные ресурсы размещались в основном в краткосрочные и среднесрочные периоды. Это так же обусловлено состоянием российской рыночной экономики. анлиз динамики структуры заемщиков таблица 2.10.

Рассматривая приведенные данны видно, что основную долю в составе заемщиков на отчетные даты занимают торговые организации и население, затем сельское хозяйство и промышленность, банки и строительные организации. Анализ просроченной задолженности в общей сумме кредитных вложений . таблица 2.11.

продолжение

Анализируя удельный вес просроченных кредитов в общем объеме кредитного портфеля можно сделать неутешительный вывод. Банк в процессе совершения кредитных сделок уделял недостаточно внимания финансовому состоянию заемщиков и ведению кредитной истории клиента, контроль за погашением кредитов организован на недостаточно высоком уровне. Это послужило причиной снижения доли работающих кредитов в общей сумме кредитного портфеля со 100% на 1 января 1994 года до 90% на 1 января 1999 года. Анализ кредитного портфеля по степени риска. таблица 2.12.

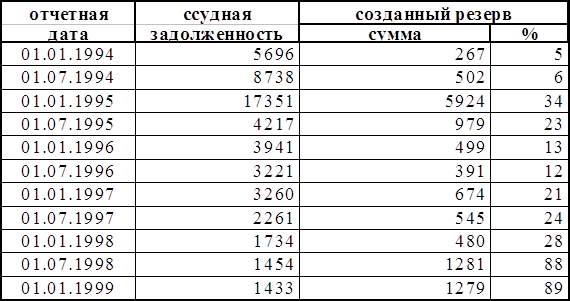

Рассматривая кредитный протфель, сформированный по степени риска , можно отметить складывающуюся тенденцию к увеличению выдачи рисковых кредитов. Так, если на 1 янавря 1994 года безнадежных ко взысканию кредитов нет, то на 1 января 1999 года их удельный вес составил 90 % к общей суммы кредитного портфеля. анализ процесса формирования резерва на возможные потери по ссудам. таблица 2.13.

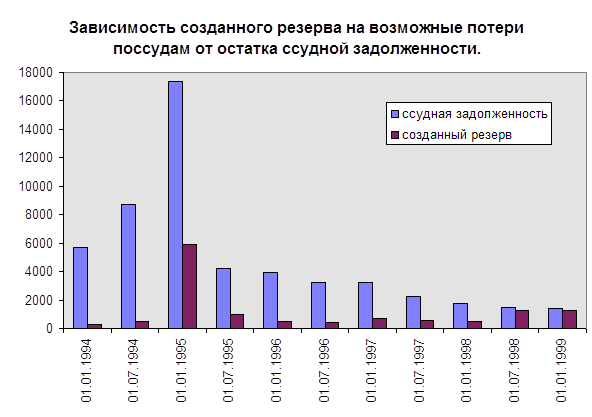

Анализируя процесс формирования резерва на возможные потери по ссудам можно сделать следующий вывод: в 1994 и 1995 годах сумма резерава изменяется пропорционально к изменению ссудной задолженности по кредитом, что является нормой. С 1995 года при снижающейся сумме задолженности сумма созданного резерва продолжает увеличиваться, что объясняется прежде всего увеличением доли просроченных ссуд в общем объеме кредитного портфеля. Зависимость созданного резерва от остатка ссудной задолженности наглядно можно посмотреть на рис. график 2.3.

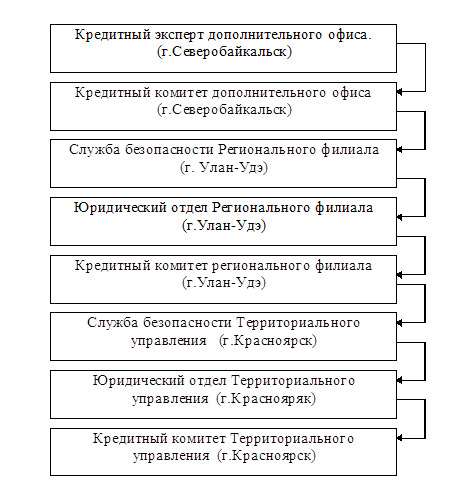

2.5 Обобщенные выводы и предложения по стабилизации финансового положения банка. На основе проведенного анализа управления активами и пассивами Северобайкальского дополнительного офиса № 8175 АКБ СБС-Агро Бурятия можно сделать вывод о снижении объема проводимых операций, как на рынке пассивных операций, так и на рынке активных операций. Анализ управления пассивами показал, что по состоянию на 1 января 1999 года сумма привлеченных средств банка увеличилась до 96%, причем основную часть привлеченных средств составляют дорогостоящие ресурсы - срочные вклады населения. Их удельный вес в общем объеме привлеченных ресурсов колеблется от 2% в 1994 году до 87 % на 1 января 1999 года. Такое положение обусловлено тем, что на протяжении 1997-1998 годов в отделении проводились структурные изменения, оказавшие влияние на отношения юридических лиц с банком. А именно, в декабре 1996 года в результате проведенного аукциона на право осуществления санации Агропромбанка произошло слияние двух банков - Агропромышленного банка и Столичного банка сбережения и одним из первых решений АКБ СБС-Агро было решение о переводе отделений на единый корреспонденский счет в региональное отделние банка. В результате проводимых изменений в январе-марте 1997 года в Бурятском региональном филиале АКБ СБС-Агро образовалась картатека непроплаченных документов к корреспонденскому счету. В отделении началась задержка проведения платежных докуменов клиентов. Это не могло не отразиться на отношениях с клиентами. Начался отток клиентов - клиентов перспективных, имеющих денежные средства на счетах и умеющих их счетать. Расчетные счета не закрывались, но обороты по ним переводились в другие банки ( приемущественно в Сберегательный банк РФ). Вторая волна оттока клиентов - юридических лиц - прошла в январе - марте 1998 года в период присоединения к АКБ СБС-Агро Бурятия АКБ Бикомбанка с его сетью отделений и переходом головного банка на новый програмный продукт операционного дня банка, а дополнительных офисов на програмный комплекс Фронт-офис. Задержка проплаты документов в этот период колебалась от двух недель до полутора месяцев, причина та же плюс плохая подгатовка кадров к работе с новым програмным комплексом и систематические сбои в обработке данных в головном банке. Третья волна - сентябрь - ноябрь 1998 года. Причина задержки платежей - небезизвестные действия правительства в августе 1998 года, признанные Московским арбитражным судом “обстоятельствами непреодолимой силы”, что однако не освобождает банки от своих обязательств и тем более не возмещает понесенные банками потери. В результате вышеуказанных причин в Северобайкальском дополнительном офисе АКБ СБС-АГРО Бурятия на расчетно-кассовом обслуживании остались клиенты либо не имеющих денежных средств вообще и находящиеся в стадии ликвидации или банкротства либо клиенты-юридические лица имеющие счет, но не проводящие платежи через банки ( проводящие расчеты наличными деньгами или работающие по бартеру). Удоражание привлеченных реурсов не способствут увеличению доходности банка, а наоборот, негативно влияет на размер полученной прибыли увеличивая расходы банка в части процентных расходов. Анализ коэффициента использования депозитов на 1 января 1999 года имеет значение 43, что говорит о том, что Дополнительный офис всего 43% от общего объема привлеченных средств разместил в кредиты. Остальные денежные средства использованы на другие цели - в частности аккумулированы на корреспонденском счете, не задейтвованы в работе и не используются банком для получения прибыли. Анализ управления активными операциями показывает, что доля активов, приносящих доход, на протяжении всего анализируемого периода снижается. На 1 января 1999 года их доля в общем обеме активов составляет 35%. Что подтверждает факт пассивной кредитной политики банка на протяжении ряда лет. Причина проведения банком пассивной кредитной политики в заключается в следующем: Анализируя кредитный портфель по степени риска можно сделать вывод, что на протяжении 1994-1996 года в результате проведения банком рискованной кредитной политики, а именно: кредитование предприятий без предварительного анализа финансовой деятельности, без надлежащего контроля за целевым использованием предоставленных банком в качестве кредита денежных средств, без надлежащего контроля за погашением предприятиями в сроки, установленные договором, кредитов; сумма кредитов принадлежащих к 4 и 5 группам риска увеличилось с 2% в общем объеме кредитного портфеля в 1994 году до 31% в 1995 году. Так, как такое положение не являлось исключением из правил в деятельности всего банковского сообщества России, то наряду с другими банками принимаются меры по ужесточению кридитной политики. АКБ СБС-Агро Приказом № 10 от 7 февраля 1997 года вводит запрет на принятие решения кредитными комитетами отделений о кредитновании как физических, так и юридических лиц. Правом принимать решение наделяется кредитный комитет Территориального Управления банка. Т.е. вводится следующая схема принятия решения:

Централизованно вводится методика оценки финансового состояния заемщиков, разрабатывается программа кредитования, устанавливается новый перечень документов, необходимых к представлению на рассмотрение сначало кредитному эксперту, службе безопасности, кредитному комитету для всех категорий заемщиков. В результате вышеуказанных преобразовний в 1997 и 1998 году отделением не был прокредитован ни один заемщик т.к. ни один заемщик не смог собрать необходимые документы, предоставить ликвидный залог и соответствовать установленным банком требованиям к финансовому состоянмю заемщика. Таким образом, желая минимизировать кредитный риск банк попал в ситуацию, когда предоставлять кредитные ресурсы просто некому. Они хранятся на корреспонденском счете и могут быть использованы вышестоящей организацией. Проценты за использование предоставленных ресурсов не платятся. Таким образом капитализированные денежные средства вкладчиков не идут на развитие ни района, ни, можно предположить, региона вообще. Так как при такой жесткой кредитной политике во всем регионе на пересчет заемщиков, которые отвечают выставленным требованиям, и как правило они обходятися без заемных средств банка. Хочется спросить: не выкачивает ли ресурсы из регионов Москва прикрываясь благим делом минимизации кредитного риска? Что может предпринять банк, чтобы в сложившейся ситуации полноценно работать? По моему мнению следует: 1. Привлекать на расчетно-кассовое обслуживание перспективных клиенов за счет уменьшения тарифов на расчетно-кассвое обслуживание, предоставления различных льгот и обеспечения гарантии карпоративным клиентам банка в своевременной проплате документов. 2. Привлекать на осуществление зарплатных проектов корпоративных клиентов. ( так же за счет уменьшения тарифа. Например за получение наличных денежных средств на выплату з.платы взимать 1% от суммы, а за перечисление заработной платы на личные банковские счета открытые в отделении - 0,7% от суммы) Это позволит банку иметь в своем распоряжении дешовые привлеченные ресурсы и возможность привлечения без дополнительной рекламной компании физических лиц для реализации им различных платных услуг. 3. Расширять спектор непроцентных, разовых услуг например копирования документов, печать платежных поручений и т.д. 4. Осуществлять кредитование физических лиц получающих заработную плату в отделении на льготных условиях ( т.е. по упращенной схеме оформления документов ) под поручительство лиц, так-же получающих заработныю плату в отделении. 5. Организовать прием коммунальных платежей от населения. 6. Осуществлять управление привлеченными средствами населения путем увеличения или уменьшения срока вклада и процентной ставки по вкладу в зависимомти от потребности отделения в ресурсах. СПИСОК ЛИТЕРАТУРЫ 1.Анализ деятельности коммерческого банка: Учебное пособие/Под ред. Л.М. Толпыгиной. - Иркутск: Изд-во ИГЭА, 1997. - 186 с. 2. Антипова О.Н. Управление банковской ликвидностью // Банковское дело. 1997. - №11. С. 6-10. 3.Ачкасов А.И. Балансы коммерческих банков и методы их анализа. Вопросы ликвидности и их отражение в банковских балансах. - М.: АО “Консалтбанкир”, 1993. - 74 с. 4. Банковское дело/Под ред. О.И.Лаврушина. - М.: Финансы и статистика, 1998. - 576 с. 5. Загорий Г.В. О методах оценки кредитного риска // Деньги и кредит. 1997. №6. С. 31-37. 6.Киселев В.В. Управление коммерческим банком в переходный период: Учебное пособие. М.: Издательская корпорация “Логос”, 1997. - 144 с. 7. Методика анализа доходности коммерческого банка / Банковкий и научно-консультационный центр.-М.: 1992. 8. Масленченков Ю. Проблемы управления банком: взгляд изнутри // Бизнес и банки. 1996. №31. С8. 9. Основы банковского менеджмента: Учебное пособие/Под ред. Е.В.Котлярова.-М.: Издательство “ИНФРА-М”, 1995. - 140 с. 10.Современный коммерческий банк. Управление и операции. М., 11. Седин А. К вопросу жизнеспособности банка// Предпринимательство. 1998. № 2-3. С. 82-90. 12.Уткин Э.А.Риск-менеджмент. - М.: Ассоциация авторов и издателей “ТАНДЕМ”. Издательство ЭКМОС, 1998. - 288 с. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Приглашения

09.12.2013 - 16.12.2013

Международный конкурс хореографического искусства в рамках Международного фестиваля искусств «РОЖДЕСТВЕНСКАЯ АНДОРРА»

09.12.2013 - 16.12.2013

Международный конкурс хорового искусства в АНДОРРЕ «РОЖДЕСТВЕНСКАЯ АНДОРРА»