|

|

МЕНЮФестивали и конкурсы Семинары Издания О МОДНТ Приглашения Поздравляем НАУЧНЫЕ РАБОТЫ |

Реферат: Анализ деятельности коммерческого банкаТаблица 2.1. Структура собственных и привлеченных средств банка.

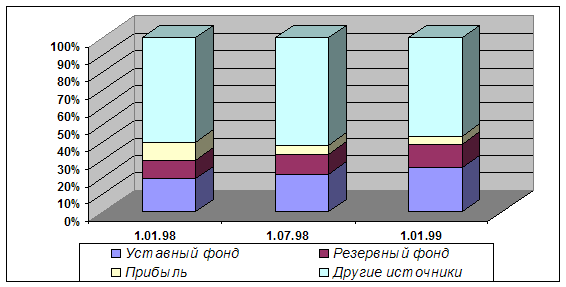

Собственная ресурсная база банка представлена объемом фондов и прибылью. В течение анализируемого года существенных колебаний этих показателей не наблюдалось. Доля уставного фонда в собственном капитале по филиалу «Кузбасспромбанка» составила 58,9%. Резервный фонд занимает 28,4% от суммы уставного капитала. Рекомендации Банка России о размере резервного фонда не менее 10% от оплаченной суммы уставного фонда банка соблюдены. Собственная ресурсная база банка представлена объемом фондов и прибылью. В течение анализируемого года существенных колебаний этих показателей не наблюдалось. Общая сума собственных средств банка за год снизилась на 2512 тысяч рублей. В связи с этим произошли некоторые изменения в структуре (за счет уменьшения прибыли и резервов на покрытие кредитных рисков). Из данных таблицы 2.2. следует, что преобладающая доля в структуре собственных средств банка приходится на различные фонды (89,9% - 95,33%), доля прибыли составляет соответственно (10,1% - 4,67%). В целях обеспечения финансовой устойчивости банка очень важно наращивание наиболее стабильной части собственных средств - уставного и резервного фондов. Для анализируемого банка характерно, что в течении года доля уставного фонда возросла с 19,43% от общего объема собственных средств до 25,37%, но абсолютная сумма фонда осталась неизменной. Аналогичная ситуация сложилась и по резервному фонду, его процентное увеличение составило 3,18%. Это говорит о том, что в условиях финансового кризиса банк пытается сохранить собственную капитальную базу. За рассматриваемый период доля прибыли в структуре собственных средств снизилась на 5,43% и в абсолютной сумме на 700 тысяч рублей. Значительный удельный вес в структуре собственных средств занимают фонды экономического стимулирования (23,91% - 27,62%). Так как эти фонды формируются за счет чистой прибыли, то в связи с тем, что сумма прибыли значительно снизилась средства на формирование этих фондов в течение года не направлялись. В результате уменьшение по фондам экономического стимулирования на 1 января 1999 года составило 297 тысяч рублей ( см. рис.2.2.). Таким образом, анализ структуры собственных средств банка показывает, что в связи с со сложившейся неблагоприятной ситуацией для банка, произошло уменьшение объема собственных средств, доминирующую часть собственных средств составляют различные фонды. Таблица 2.2. Структура собственных средств банка.

Рис. 2.2. Динамика структуры собственных средств банка. В общей сумме банковских ресурсов привлеченные ресурсы занимают преобладающее место. Их доля по различным банкам колеблется от 75% и выше. С развитием рыночных отношений структура привлеченных ресурсов претерпела существенные изменения, что обусловлено появлением новых, нетрадиционных для старой банковской системы способов аккумуляции временно свободных денежных средств физических и юридических лиц. Основную часть привлеченных ресурсов коммерческих банков составляют депозиты, то есть денежные средства, внесенные в банк клиентами – частными и юридическими лицами на определенные счета и используемые ими в соответствии с режимом счета и банковским законодательством. Недепозитные привлеченные средства – это средства, которые банк получает в виде займов или путем продажи собственных долговых обязательств на денежном рынке. Недепозитные источники банковских ресурсов отличаются от депозитов тем, что они имеют, во-первых, неперсональный характер, а приобретаются на рынке на конкурентной основе, и, во-вторых, инициатива привлечения этих средств принадлежит самому банку. Современная банковская практика характеризуется большим разнообразием вкладов депозитов и депозитных счетов. Это обусловлено стремлением банков в условиях сегментированного высококонкурентного рынка наиболее полно удовлетворить спрос различных групп клиентов на банковские услуги и привлечь их сбережения и свободные денежные капиталы на банковские счета. Привлеченные средства также как и собственные состоят из двух частей: брутто и нетто. По качественному составу статей привлеченные средства (брутто) можно разделить на четыре группы: -депозиты до востребования; -срочные депозиты; -сберегательные вклады; -кредиты, полученные от других банков. Привлеченные средства (нетто) являются реальным ресурсом банка, вложения которого приносит доход. Оптимальным в структуре платных привлеченных ресурсов являются следующие соотношения: депозиты до востребования не более 30%, депозиты срочные – не менее 50%, межбанковские кредиты – не более 20%. Рассмотрим структуру привлеченных средств на примере филиала «Кузбасспромбанк». Из таблицы 2.4. следует, что привлеченные средства банка на начало анализируемого года занимают 83,16% в валюте баланса и 74,55% - на конец года. В том числе средства на расчетных счетах предприятий в рублях составляли на начало года 14,3% от суммы привлеченных средств и рост их наблюдается до августа 1998 года ( в 1,9 раза). К концу года вновь происходит уменьшение остатков на расчетных счетах предприятий на 23,3% (в сравнении с данными на 1сентября 1998 года). Таблица 2.3. Структура привлеченных средств коммерческого банка. (%)

Данные таблицы 2.3. показывают, что основная доля привлеченных средств приходится в 1997 году на вклады населения (42,1%), в 1998 году приоритет переходит на депозиты до востребования (30,8% в структуре привлеченных средств). Объем вкладов населения упал с 42,1% до 27,6%, отток вкладов в

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9 |

Приглашения09.12.2013 - 16.12.2013 Международный конкурс хореографического искусства в рамках Международного фестиваля искусств «РОЖДЕСТВЕНСКАЯ АНДОРРА»09.12.2013 - 16.12.2013 Международный конкурс хорового искусства в АНДОРРЕ «РОЖДЕСТВЕНСКАЯ АНДОРРА»

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.