|

|

МЕНЮФестивали и конкурсы Семинары Издания О МОДНТ Приглашения Поздравляем НАУЧНЫЕ РАБОТЫ |

Курсовая работа: Электронные методы платежаэлектронный деньги платеж Таблица 1.

Таблица 2

Таблица 3

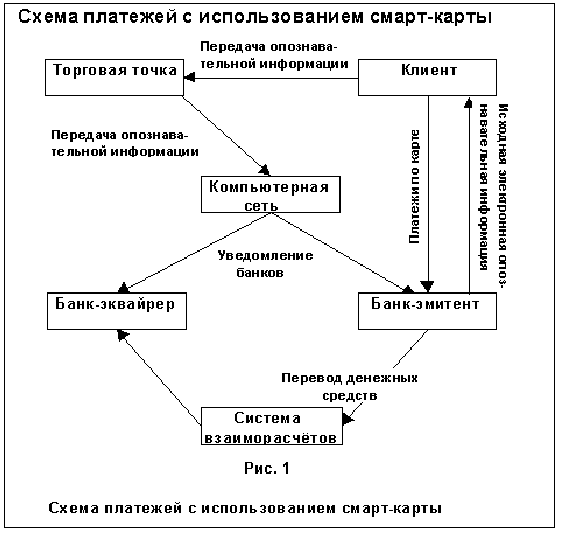

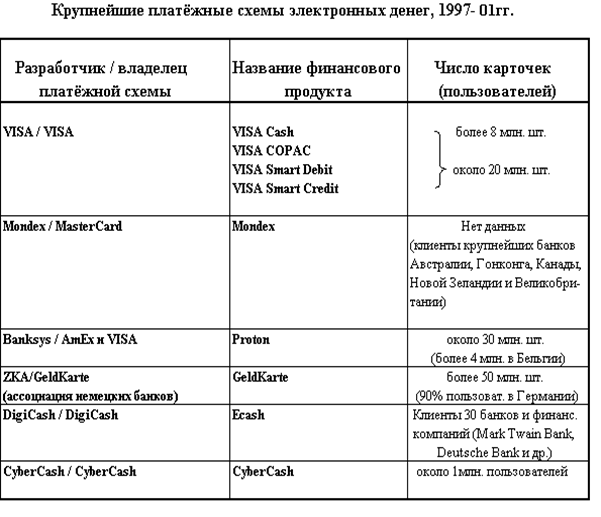

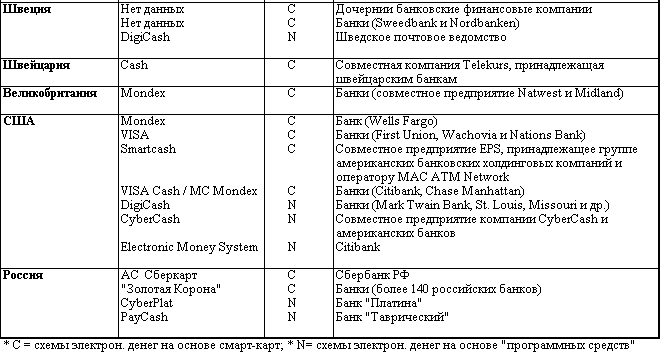

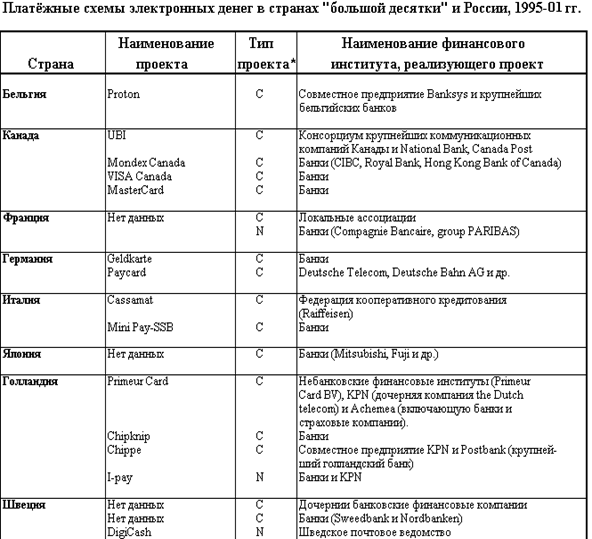

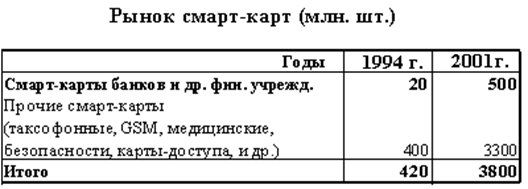

Рисунок 1 Первые смарт-карты появились во Франции в середине 70-х г. Первые проекты по организации платёжных расчётов на базе смарт-карт относятся к началу 80-х гг. Однако, между появлением карточек с микропроцессором и созданием эффективных продуктов на их основе прошло почти 20 лет, что неудивительно, поскольку банковская индустрия в таких продуктах долгое время не нуждалась. Комбинированные карточки (с магнитной полосой и микросхемой) довольно широко стали применяться в банковских сферах Франции, Германии и ряда других стран лишь в начале 90-х гг., когда ущерб от мошенничеств с магнитными картами в международных платёжных системах стал пугающе высоким. Именно поэтому в середине 90-х гг. международные “карточные” ассоциации и компании VISA, MasterCard, AmEx и другие приступили к разработке новых платёжных продуктов на основе смарт-карт. Когда потребитель платит смарт-картой, система осуществляет перевод электронной совокупности цифр или знаков (электронной стоимости) с карты на специальный счёт торговой точки, где хранится “электронная наличность”. Торговая точка периодически связывается по компьютерной сети с банком-эмитентом (он же банк клиента) и представляет электронную стоимость к оплате. Затем сеть оповещает банк клиента о необходимости оплатить соответствующую сумму банку-эквайреру и два банка производят взаиморасчёты (см. рис.1). Банки, также как и в случае с кредитными и дебетовыми картами, удерживают определённый процент от объёма платежа (дисконт) как компенсацию за услуги, которые они оказывают. Как видно из таблицы 1, потенциальный рынок банковских и других смарт-карт с финансовыми приложениями к 2002 г. составит около 500 млн. шт., если сюда включить смарт-карты технологических и телекоммуникационных компаний, которые в настоящий момент активно эмитируют смарт-карты. По данным компании Smart Card Forum, в 2000 г. осуществлялось свыше 140 проектов создания новых платёжных систем на базе смарт-карт и сетевых денег. Особое признание новые способы платежа завоевали в Европе и Юго-Восточной Азии, где активно развивают свои проекты крупнейшие карточные ассоциации, такие как VISA и MasterCard. Среди электронных платёжных систем на основе смарт-карт наиболее известными являются: Mondex, Proton, VISA Cash, GeldKarte и др. Помимо широко распространённых систем электронных денег, в мире уже реально действует более двух десятков компаний и банков, предлагающих свои электронные системы платежей на основе смарт-карт (например, Chipknip в Голландии, MiniPay в Италии, Avant в Финляндии, Danmont в Дании и т. д.). В таблице 2 перечислены основные проекты в области электронных денег, реализованные в странах “большой десятки” и России в 1995-2001 гг. Таблица позволяет сделать вывод о том, что наибольшее количество проектов по внедрению электронных денег реализуется в США, Канаде и Голландии. Анализ российских разработок в области электронных денег будет проведён позднее. Из таблицы 3 мы видим, что наибольшее распространение среди платёжных систем на основе смарт-карт в настоящий момент имеют системы GeldKarte (около 60 млн. шт.) и Proton (около 30 млн. шт.), а среди систем “сетевых денег” система CyberCash (около 1 млн. пользователей). Рассмотрим современные электронные платёжные системы созданные на основе “сетевых денег”. Впервые идея так называемых “сетевых денег” (prepaid software product) или “электронной наличности” (e-cash) была предложена Дэвидом Чоумом в конце 70-х годов в США. “Сетевые деньги” представляют собой различные электронные платёжные системы для оплаты товаров и услуг через сеть Интернет. “Сетевые деньги” используют специальное программное обеспечение, которое позволяет переводить стоимость по компьютерным сетям, в частности, через Интернет. Другими словами, “сетевые деньги” предназначены для работы в рамках не реальной, а виртуальной экономики. Сегодня в виртуальном мире уже практически воссоздан весь цикл деловой жизни в мире реальном. Не выходя из сети, можно заработать деньги, хранить их, приумножать, терять или тратить, играть на бирже или в казино, делать покупки в магазинах и театральных кассах, заниматься посредничеством и рекламой. На анкетный опрос, проведённый журналом Economist среди руководителей 500 западных компаний по поводу того, как повлияет сеть Интернет на мировой рынок”, 49 % опрошенных ответили, что она его полностью изменит, 43 % ответили, что сильно изменит и лишь 8 % опрошенных считает, что изменит мало. Неудивительно поэтому, что инвестиции венчурных фондов США в электронный бизнес в 1995-2001 гг. составили свыше 2,5 млрд. долл., включая финансовые услуги, инвестиции в которые превысили 550 млн. долл.. Интернет не только улучшает сервис и уменьшает расходы, но и является прекрасным инструментом для расширения электронных платёжных операций и увеличения их доли на мировом и национальном рынках. Несомненно, что потенциал рынка Интернет, на который ориентированы “сетевые деньги”, огромен. В настоящее время доступ к сети Интернет имеют около 200 млн. пользователей. По прогнозам компании Nua Internet Surveys, к 2002 г. количество подключённых к сети Интернет достигнет 329 миллионов, а к 2005 г. – 350 млн. пользователей. По данным компании Forrester Research (г. Кембридж) объём мировых продаж товаров и услуг по сети Интернет возрастет с 8 млрд. долл. в 1997 г. до 327 млрд. долл. в 2002 г., а 8,2 % экономики США будет работать через Интернет. Количество компаний в мире, занимающихся электронной коммерцией, в 1996 году составило 111 тысяч и вырастет в 2002 году до 435 тысяч. 4. ПРИНЦИПЫ ФУНКЦИОНИРОВАНИЯ «СЕТЕВЫХ ДЕНЕГ»На компьютере клиент генерирует “электронные банкноты”. Это могут быть просто строки букв и цифр в привычном виде, включающие номинал (например, 2,5 тыс. рублей или 100 дол.), и индивидуальный серийный номер, который знает только клиент. Клиент “запечатывает” часть купюры, содержащую серийный номер в специальный “цифровой конверт” (пока, заметим, купюры не имеют стоимости). “Запечатывание” выполняется автоматически при подтверждении клиентом своих полномочий. Затем электронные банкноты отправляются в банк-эмитент (поток 1). Банк-эмитент присваивает реальную стоимость конкретным купюрам. Он проверяет номиналы направленных купюр, но не может определить их закрытые серийные номера. Банк подписывает собственной “слепой” цифровой подписью купюры, зная их номиналы, но, не зная серийных номеров (при этом банк потребует для этого депонировать соответствующие суммы наличных денег или оформить кредитный договор). Затем банк возвращает “электронные банкноты” клиенту, которые уже являются заверенными (поток 2). Начиная с этого момента, клиент может осуществлять оплату “электронной наличностью”. Никто кроме клиента не сможет установить, в каком конкретном месте была осуществлена оплата “электронной наличностью”. Только сам клиент сможет при необходимости доказать, что именно он оплатил конкретную покупку, сохранив копию купюры. Продавец, получив от клиента “электронные банкноты” (поток 3), предъявляет их банку (поток 4), который проверяет их подлинность, дезавуирует серийные номера и производит зачисление соответствующих сумм на счёт продавца или оформляет ему новые “электронные банкноты” на соответствующую сумму (поток 5). Среди электронных платёжных систем на основе “сетевых денег”, получивших широкую известность, следует отметить СyberCash, DigiCash, First Virtual, NetCash, CheckFree, NetChex, Open Market, NetBill и др. Перечислим основные достоинства “сетевых денег”: 1) “Сетевые деньги” - это гибкий инструмент платежа. Вместе со смарт-картами они могут обеспечить микроплатежи в виртуальном мире. 2) Стоимость транзакции с использованием “сетевых денег”, их обработка и учёт значительно дешевле стоимости обработки реальных денег, кредитных карт, чеков и других средств платежа. Использование “сетевых денег” может изменить структуру банков и сократить их персонал. 3) “Сетевые деньги”, в отличие от чековых и кредитных систем, позволяют поддерживать анонимность транзакций, так как при их использовании не требуют удостоверения личности плательщика и его кредитоспособности. 4) В отличие от наличных денег, оплата с помощью “сетевых денег” не требует присутствия плательщика и получателя, так как передача может производиться дистанционно по сети Интернет. Отметим, что для широкого внедрения электронных денег необходимо выполнение следующих условий: 1. должна быть обеспечена низкая стоимость транзакций; 2. контрактные условия должны отвечать интересам всех сторон, участвующих в обороте электронных денег; 3. должна быть разработана чёткая правовая база, а также надёжные шифровальные алгоритмы, гарантирующие полную конфиденциальность и безопасность электронных расчётов; 4. должен быть выработан единый стандарт осуществления электронных платежей (разнообразие систем и вариантов не должно сказаться на клиенте); 5. должна быть создана разветвлённая инфраструктура по обслуживанию плательщиков, использующих электронные деньги. Проблемы, стоящие на пути широкого распространения современных электронных платёжных средств в развитых странах, которые были рассмотрены выше, в полной мере актуальны и для России. В России до сих пор нет точного правового определения термина “электронные деньги”. Это понятие применяется к различным видам платежей, осуществляемым на практике, причём способы оплаты могут в корне отличаться друг от друга. В качестве синонимов часто употребляют такие выражения, как “новые системы оплаты”, “электронные платёжные системы”, “электронная стоимость” и т. п. До последнего времени в России не предпринималось никаких реальных действий по конструктивному решению вопросов электронных платежей при наличии явных предпосылок для этого, таких как: 1. огромный интерес множества участников отечественного рынка; 2. возможность решения всех технических вопросов; 3. стремление иностранных компаний к внедрению в России собственных платёжных систем. Отсутствие до последнего времени каких-либо чётких правовых механизмов, которые можно было бы напрямую использовать для определения правового статуса электронных денег и их применения, а также полная неопределённость позиции Центрального банка скорее тормозили, нежели способствовали развитию электронных платежей в России. 12 марта 1998 г. вступило в силу временное Положение Банка России О правилах обмена электронными документами между Банком России, кредитными организациями (филиалами) и др. клиентами Банка России при осуществлении расчётов через расчётную сеть Банка России” (далее временное Положение), а в апреле 1999 г. была принята и вступила в силу его новая редакция. Этот документ стал первым серьёзным шагом на пути создания законодательной базы по электронным деньгам в России. Временное Положение открывает новый пакет документов, принятие которого полностью уравняет в правах документы бумажные и электронные. Положение определяет состав участников системы электронного документооборота, понятие электронно-цифровой подписи, характер и подлинность электронных документов и т. д. Однако пока законодательно никак не оформлены вопросы, связанные с порядком проведения расчётов электронными деньгами, субъектами, имеющими право “электронной” эмиссии, правами и обязанностями участников рынка, гарантиями защиты их прав. Отсутствие в России точного правового определения термина электронные деньги позволяет использовать общераспространённое определение, согласно которому термин электронные деньги обозначает различные платёжные механизмы, созданные для того, чтобы потребители могли осуществлять текущие платежи в электронной форме. Эти платёжные механизмы, как уже отмечалось, в самом общем виде подразделяются на расчёты с использованием смарт-карт и “сетевых денег” Микропроцессорная технология особенно привлекательна для России в силу хорошей защищённости. Она также позволяет охватить 100 % рынка платежей от самых крупных до самых мелких. Например, в системе “Золотая Корона” основную долю (более 50 %) составляют мелкие платежи – до 10 долл. В отличие от магнитной, микропроцессорная карточка позволяет хранить на ней все данные о состоянии счёта клиента, следовательно, в пределах записи на карточке все платежи являются предавторизованными, что даёт возможность совершать их в режиме “офф-лайн” (без связи с банком или центром авторизации, что в России особенно важно). Наиболее известными платёжными системами, использующими в России смарт-карты, являются: АС Сберкарт; “Золотая Корона”. Автоматизированная система Сберкарт разработана на основе стандарта U.E.P.S. (Universal Electronic Payment System) - универсальной электронной платёжной системы на базе микропроцессорных карточек - и обслуживает 1780 отделений Сбербанка, более 1000 торговых точек и 260 банкоматов. На 01.01.01 г. Сбербанк РФ выпустил 292 000 собственных микропроцессорных карт АС Сберкарт. Система расчётов по микропроцессорным картам развёрнута в 60 территориальных отделениях банка. Наиболее активно эмитируют карты АС Сберкарт такие отделения Сбербанка как Санкт-Петербургское, Кемеровское, Омское, Алтайское, Ставропольское, Пермское, Красноярское. Система “Золотая Корона” является крупнейшей из российских систем, основанных на микропроцессорных карточках. Это - единственная система, соответствующая стандартам EMV (Europay - MasterCard - VISA). “Золотая корона” обладает в России одной из самых развитых и передовых технологий для проведения электронных расчётов. Заметим, что большинство карточек этой системы эмитировано не в Москве, а в регионах, что делает её для России "дважды уникальной". Ключевым фактором в развитии системы Золотая корона стала реализация концепции, в рамках которой банки-участники при единой технологии самостоятельно определяют политику и методы продвижения на рынок банковских услуг, связанный со смарт-картами. Благодаря этому, достигается гармоничное соответствие между универсальными возможностями системы для всех регионов и требованиями конкретных банков, обладающих глубоким знанием специфики местных рынков и способных осуществлять наиболее целесообразное распределение инвестиций. Применение карточек "Золотая корона" позволило: - исключить задержки выплаты заработной платы, связанные с дефицитом наличных средств; - сделать процесс выдачи заработной платы автоматизированным, максимально сократив его по срокам; - значительно снизить криминогенность обстановки в промышленных районах крупных городов, связанную с выдачей наличных денег; - вести кредитные и депозитные договоры; - реализовывать любые виды вкладов и схемы начисления процентов, полностью автоматизировать работу с кредитами, что позволяет перейти к массовому кредитованию; - принимать в своей инфраструктуре карточки других платёжных систем (VISA, Europay, MasterCard). На 1 июля 2001 г. система “Золотая Корона” объединяла 144 банка-участника в 58 регионах России, в обращении находилось более 667500 микропроцессорных карточек, действовало свыше 6 200 торговых терминалов и 212 банкоматов. Стоит отметить, что на протяжении последних пяти лет в России реализовывался ещё ряд проектов, базирующихся на использовании микропроцессорных карточек. Имеются в виду, прежде всего, программа банка "Оптимум" - система Optimum Card. Банку "Оптимум" удалось даже вывести свою карту на международный рынок: её принимали на Кипре, в Швейцарии и в Израиле (в конце 1996 г. микропроцессорная программа банка “Оптимум” была приостановлена на неопределённое время). Другой подобной программой была программа Тверьуниверсалбанка - система Universal. В настоящий момент в российских регионах реализуется ряд проектов по внедрению в обращение смарт-карт, например, система Северная Казна в Екатеринбурге. Однако, ускоренное развитие микропроцессорных проектов сейчас, когда VISA и Europay ещё не полностью определили единый стандарт таких карт, может привести к перерасходованию средств. Возможно, именно поэтому многие микропроцессорные программы российских банков находятся пока в зачаточном состоянии. Стремительный рост сети Интернет в России не оставляет сомнений в том, что страна находится на пороге революции в области электронной торговли и банковских технологий. В I квартале 2001 г., в России насчитывалось 7 млн. пользователей компьютеров, из них около 1,6 млн. человек имели доступ к сети Интернет (для сравнения: в январе 1998 г. доступ к сети Интернет имели 840 тыс. жителей России). К 2003 г. планируется рост числа пользователей Интернет до 3,2 млн. За первые три месяца 2001 г. хотя бы раз Интернет использовало почти 1,3 млн. человек. По данным исследования, проведённого Gallup Media, 34,7 % российских пользователей - руководители высшего и среднего звена; 29,4 % - специалисты различного профиля; 15,3 % - служащие. На долю студентов и прочих рядовых пользователей приходится чуть более 20 %. Отметим также, что 2,7 % российских граждан (30 тыс. человек) заявили, что уже делали покупки через Интернет. Так что вполне обосновано предположить, что больше половины российских пользователей сетью Интернет готовы и способны тратить деньги на дорогие товары и услуги. Таким значительным числом потенциальных покупателей нельзя пренебрегать, однако, очевидно, что конъюнктуру на рынке финансовых услуг этот сектор пока не определяет. Таким образом, любые инвестиции в разработку или приобретение систем “сетевых денег” в настоящий момент являются долгосрочными. В то же время, российские банки и финансовые компании, первыми вводящие электронные системы расчётов в Интернет, получают следующие преимущества: 1) занимают места на рынке, который в России в ближайшие годы по своему объёму может достигнуть 300-500 млн. долл.; 2) получают расчётные счета клиентов виртуального бизнеса со всеми их остатками на счетах; 3) имеют шансы заполучить также и счета многих российских Интернет-провайдеров; 4) получают значительный общественный резонанс как при запуске системы, так и при открытии нового виртуального бизнеса или присоединении его к расчётной системе; 5) получают опыт в информационных технологиях и в самом ближайшем будущем могут оказаться авторитетными и влиятельными участниками смежных рынков (электронных векселей, электронных бондов, электронных акций); 6) для отечественных банков электронные платежи являются хорошим шансом получить широкое международное признание. Первые месяцы 1998 г. можно считать началом внедрения платежей через Интернет в России. За последние годы российские финансисты смогли составить себе первое представление о сравнительных достоинствах разных платёжных систем. При этом нельзя не учитывать, что новые финансовые технологии уже стали не только техническими, но и фундаментальными факторами рынка финансовых услуг. Более того, помня о преимуществах, которые получают банки и финансовые компании, первыми вводящие электронные системы расчётов в Интернет, в России появились собственные разработки в области “сетевых денег”. В настоящее время российские платёжные системы для расчётов через Интернет представлены: CyberPlat; PayCash; Instant!; “Центр электронных платежей” (ЦЭП); Assist; “Элит”; Russian Shopping Club; WebMoney и др. Cледует отметить, что в России все электронные платёжные системы находятся пока на начальной стадии внедрения. В этих условиях некоторые банки могут избрать выжидательную политику в отношении надвигающихся перемен, но при этом они не должны забывать, что клиенты уже проявляют значительный интерес к использованию новых электронных платёжных систем. Сегодня в России электронные деньги вызывают очень много вопросов. Наиболее острые из них следующие. Во-первых, как быть с налогами? Пока электронные деньги не конвертируются в реальные, их нельзя считать доходом. Во-вторых, Интернет не знает границ, значит, есть проблемы с валютным контролем. В-третьих, если электронные деньги начнут эмитировать частные фирмы, это может привести к неконтролируемой инфляции. В-четвёртых, широкое использование электронных платёжных систем в Интернет возможно только при условии, что участники таких систем будут уверены в их безопасности. Для решения этих и других вопросов необходима активная политика государства в лице Центрального банка РФ и Федерального Агентства Правительственной Связи (ФАПСИ). В России именно ФАПСИ занимается разработкой и сертификацией шифровальных технологий. Однако пока ни западных, ни отечественных сертифицированных программ защиты для Интернет ещё нет. Одним из самых важных вопросов является контроль над эмиссией в России электронных денег. Во-первых, кто может эмитировать электронные деньги? На Западе право на эмиссию электронных денег имеют только финансовые организации. Европа и США лишь расходятся во мнении о том, каким финансовым организациям это должно быть позволено, банкам или же любым компаниям, имеющим лицензию на проведение финансовых операций. Вероятно, России следует идти вторым путём. Для начала, необходимо законодательно закрепить право банков, а затем и финансовых компаний, имеющих необходимую лицензию, осуществлять эмиссию электронных денег. Во-вторых, определить на каких условиях должна осуществляться эмиссия электронных денег? Вероятно, эмиссия электронных денег должна осуществляться на той же основе, что и эмиссия банкнот ЦБ РФ. При эмиссии электронных денег, банк должен зарезервировать такую же сумму наличных денег. Для этого нужно организовать единый резервный фонд, которым будут пользоваться все банки, примкнувшие к системе и который будет гарантировать выплату наличных денег при предъявлении электронных денег. Из этого фонда и будет осуществляться эта выплата. На первом этапе это может быть межбанковский фонд, как это практикуется сейчас в Бельгии, где “электронные наличные” Proton уже находятся в обращении. В дальнейшем этот фонд может перейти под контроль ЦБ РФ. С течением времени, с увеличением доверия к электронным деньгам и объёма транзакций, размер такого резервирования может быть уменьшен со 100 % до 25 %. В российских условиях существует некоторая специфика, определяющая поведение потенциальных участников платёжных систем. Так, например, количество потенциальных пользователей новых платёжных средств и объёмы транзакций с их использованием в России, вероятно, будут значительно меньше, чем на Западе. Причинами этого, в частности, являются низкий уровень заработной платы, неустойчивость российской финансовой системы, отсутствие современных систем, обеспечивающих анонимность и безопасность таких расчётов. Торговые точки в настоящее время мало заинтересованы в использовании новых платёжных систем по причине небольшого количества их пользователей. Многие российские банки сегодня стремятся увеличить объём расчётов с использованием магнитных карт, не развивая при этом более современные, электронные платёжные средства, так как не располагают необходимыми для их внедрения финансовыми ресурсами. В российских условиях денежные посредники (технологические и финансовые компании), пожалуй, являются наиболее технологически подготовленными к внедрению новых электронных платёжных систем, но они также как и банки, не обладают достаточными ресурсами для их реализации. ЗАКЛЮЧЕНИЕИсследование, проведённое в рамках данной курсовой работы, позволяет сделать ряд выводов: во-первых, в основе новых электронных платёжные систем, которые основываются на использование смарт-карт и “сетевых денег”, лежит новый метод авторизованного перевода средств с одного счёта на другой. Платежи между участниками расчётов могут осуществляться без вовлечения банков и при полной анонимности. Это способно привести к снижению роли банков в финансовой системе будущего. Во-вторых, несмотря на то, что для широкого внедрения электронных денег необходимо решить целый комплекс финансовых, юридических, технологических и социальных вопросов, интерес, который проявляют сегодня к новым формам платежа “карточные” ассоциации, банковские и небанковские финансовые институты позволяет считать эту область деятельности одной из самых перспективных в формировании финансовой системы будущего. В-третьих, внедрение электронных методов платежа в России на макро уровне, способно значительно снизить издержки денежного обращения и повысить оборачиваемость денежных средств. На микро уровне внедрение электронных денег может позволить российским финансовым институтам занять место на рынке, который в ближайшие годы в России может достигнуть нескольких сотен миллионов долл., а также получить широкое международное признание. СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 1. Сальников Д. Электронные кошельки // Банковские технологии. 2001, №2. С. 97. 2. Пичугин И. Все в сеть! // Деньги, 2001, №21. С. 13. 3. Центральный Банк России “Временное Положение о правилах обмена электронными документами между Банком России, кредитными организациями (филиалами) и др. клиентами Банка России при осуществлении расчётов через расчётную сеть Банка России” от 12.03.98 № 20-П (в ред. Указания ЦБ РФ от 28.04.99 № 551-У). 4. Пичугин И. Кто в сети живёт // Деньги, 2000, №25. С. 19. 5. Демидов А. Платёжные системы Internet в России: пути развития // Мир карточек, 2000, №6. С. 12. 6. Берже Пьер. Денежный механизм - М: Издательская группа «Прогресс-универс», 2000. 7. Букина М. К. “Деньги, банки, валюта” (популярный очерк), М., 2000 г. 8. Стэк Дж. «Большая игра в бизнес» - Москва: Деловая лига, 2001. 9. Дробозина. Финансы. Денежное обращение. Кредит. М.: Финансы и Статистика, 1997. 10. Липис А., Маршалл Т., Линкер Я. «Электронная система денежных расчетов». М.: Финансы и Статистика, 2001. 11. Витвицкая Т. «Электронные деньги в России» // «Экономика и Жизнь», №10, 2000. 12. Павлов О. «Современное состояние мирового рынка смарт-карт» // Пластиковые карточки, №2, 2001. 13. Ю.Перлин, Д.Сахаров, Ю. Товб. Банкомат. Что это такое? / Электронные деньги, 2000. |

Страницы: 1, 2

Приглашения

09.12.2013 - 16.12.2013

Международный конкурс хореографического искусства в рамках Международного фестиваля искусств «РОЖДЕСТВЕНСКАЯ АНДОРРА»

09.12.2013 - 16.12.2013

Международный конкурс хорового искусства в АНДОРРЕ «РОЖДЕСТВЕНСКАЯ АНДОРРА»