|

|

МЕНЮФестивали и конкурсы Семинары Издания О МОДНТ Приглашения Поздравляем НАУЧНЫЕ РАБОТЫ |

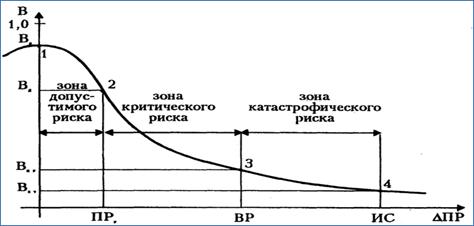

Дипломная работа: Банковские риски и управление имиВ целом сформированный по состоянию на 1.01.10 РВПС составляет 5,0% от фактической ссудной задолженности и 64% от неработающих ссуд (проблемных и безнадежных) (на 1.01.09 — 68%). Исследуемый в дипломном проекте коммерческий банк «Москомприватбанк» входит в группу банков Московского региона. По итогам 2009 года банк входит в число 200 крупнейших финансовых учреждений России. В 2009 году доля 200 крупнейших по величине активов кредитных организаций в совокупных активах банковского сектора практически не изменилась и по состоянию на 1.01.10 составила 89,6% (на 1.01.09 — 89,0%), а доля 5 крупнейших банков сократилась с 45,1 до 43,8%. Основные показатели Москомприватбанка на 01.01.2010 года: Валюта баланса – 6 334 733 тыс.руб. (0,105% от валюты баланса банковской системы России) Наличные средства – 523 705 тыс.руб. Средства, размещенные в других банках – 228 051 тыс.руб. Кредитный портфель – 4 174 710 тыс.руб. Портфель ценных бумаг – 98 524 тыс.руб. Собственный капитал 573 655 тыс.руб. Привлеченные средства других банков – 2 286 747 тыс.руб. Привлеченные средства юридических лиц – 2 926 417 тыс.руб. Привлеченные средства физических лиц 1 730 507 тыс.руб. Привлеченные средства от выпуска ценных бумаг – 179 296 тыс.руб. Прибыль за 2009 год 22 119 тыс.руб. Расчетный резерв на возможные потери по ссудам, ссудной и приравненной к ней задолженности 165 892 тыс.руб. (2,44% от суммы кредитно инвестиционного портфеля + забалансовых кредитных обязательств) Динамика уровня кредитного риска для КБ «Москомприватбанк» в 2008 - 2009 годах характеризуется следующими обобщенными показателями: процентная доля «Стандартных» кредитов в кредитном портфеле повысилась с уровня 46,9% (2008) до уровня 48,2%(2009); процентная доля «Нестандартных» кредитов в кредитном портфеле снизилась с уровня 37,1% (2008) до уровня 36,6%(2009); процентная доля «Сомнительных» кредитов в кредитном портфеле снизилась с уровня 12,2% (2008) до уровня 12,0%(2009); процентная доля «Проблемных» кредитов в кредитном портфеле снизилась с уровня 1,9% (2008) до уровня 1,5%(2009); процентная доля «Безнадежных» кредитов в кредитном портфеле снизилась с уровня 1,9% (2008) до уровня 1,7%(2009); Динамика уровня покрытия кредитов залоговым и гарантийным обеспечением для КБ «Москомприватбанк» в 2008 2009 годах характеризуется следующими обобщенными показателями (по результатам проведенной переоценки залогов в справедливых ценах по методологии ЦБ России): процентная доля покрытия «Стандартных» кредитов в кредитном портфеле снизилась с уровня 93,14% (2008) до уровня 90,21%(2009); процентная доля покрытия «Нестандартных» кредитов в кредитном портфеле повысилась с уровня 93,96% (2008) до уровня 94,45%(2009); процентная доля покрытия «Сомнительных» кредитов в кредитном портфеле повысилась с уровня 90,82% (2008) до уровня 96,32%(2009); процентная доля покрытия «Проблемных» кредитов в кредитном портфеле снизилась с уровня 81,71% (2008) до уровня 54,81%(2009); процентная доля покрытия «Безнадежных» кредитов в кредитном портфеле снизилась с уровня 22,47% (2008) до уровня 5,74%(2009); В результате снижения уровня покрытия «Проблемных» и «Безнадежных» кредитов повысился суммарный уровень резервов на риски кредитного портфеля с уровня 2,25% (2008 год) до уровня 2,44%(2009 год). Таким образом, внедрение в практику кредитного резервирования переоценивания стоимости залогов и гарантий по текущим справедливым ценам требует значительного увеличения коэффициента превышения начальной стоимости залога относительно выдаваемой суммы кредита, что, однако, снизит конкурентную кредитную привлекательность услуг КБ «Москомприватбанк» на рынке. Проведенный анализ показал, что наиболее уязвимым местом в кредитном менеджменте КБ “МоскомПриватбанк” с точки зрения обеспечения минимизации кредитного риска является администрирование следующих категорий кредитозаемщиков: а) Кредиты, предоставленные физлицам в инвестиционную деятельность: весовая доля в “безнадежных” кредитах – 42,39%; весовая доля в “проблемных” кредитах – 23,25%; весовая доля в “сомнительных” кредитах – 12,91%; б) Кредиты, предоставленные физлицам в текущую деятельность: весовая доля в “безнадежных” кредитах – 33,12%; весовая доля в “проблемных” кредитах – 18,16%; весовая частица в “сомнительных” кредитах – 10,09%; в) Кредиты, предоставленные юрлицам по учтенным векселям: весовая доля в “безнадежных” кредитах – 8,57%; весовая доля в “проблемных” кредитах – 20,51%; весовая доля в “сомнительных” кредитах – 26,95%; г) Кредиты, предоставленные юрлицам по внутренним торговым операциям: весовая доля в “безнадежных” кредитах – 6,12%; весовая доля в “проблемных” кредитах – 14,65%; весовая частица в “сомнительных” кредитах – 19,25%; Хотя суммарная доля “безнадежных”+”проблемных”+”сомнительных” кредитов в портфеле КБ “МоскомПриватбанк“ состоянием на 01.01.2010 года составляет всего 15,2%, а доля “безнадежные”+”проблемные” кредиты уменьшилась за 2008 –2009 год с 3,8% до 3,2%, обращают на себя внимание недостатки кредитного менеджмента в формировании залогового обеспечения под эти кредиты, который составляет от 6,0 % до 54,1% от сумм соответствующих кредитов. То есть при формировании кредитного договора неверно оцененное текущее финансовое состояние заемщика и его перспективная кредитоспособность привели к занижению требований по залоговому обеспечению выданных кредитов. Как показывает анализ использования всех инструментов залогов и гарантий в КБ «Москомприватбанк»: 1) Обеспечение I категории используется для кредитов, которые классифицированы как «Стандартные» и «Нестандартные»; 2) В обеспечении І категории не используются: государственные ценные бумаги России и иностранных государств; государственные гарантии Центробанка России и центробанков иностранных государств; гарантийные депозиты; депозиты в аффинированных металлах; 3) Обеспечение II категории (особенно материальные залоги недвижимости физическими лицами) используется для кредитов, которые классифицированы как «Сомнительные», «Проблемные» и «Безнадежные», в обеспечении ІІ категории используются все инструменты. Использование инструментов обеспечения ІІ категории, таким образом, является очень рискованным и характерно для кредитов, которые в жизненном цикле проходят этапы от “Стандартных” до “Безнадежных”, поэтому необходимо введение существенно более высокого коэффициента превышения залоговой стоимости (в 22,5 раза) над суммой кредита, учитывая сложившиеся статистические тенденции. Основными путями снижения кредитного риска и, соответственно, повышения рентабельности его работы, предложенными в дипломном проекте, являются следующие: усовершенствование методологии оценки кредитных рисков в соответствии с рекомендациями Базельского комитета по банковскому надзору («Базель2») и , соответственно, уровня собственного капитала 2 уровня – резервов на возможные потери по кредитным операциям за счет прибыли банка; усовершенствование обеспечения возвратности кредитов за счет применения ипотечного кредитования, лизингового кредитования, делькредерного страхования кредитов; усовершенствование методологии снижения кредитного риска для валютных кредитов применением валютных инструментов хеджирования возможных потерь за счет курсовых разниц в валюте кредита и валюте кредитных ресурсов; Таким образом, применяемые в КБ «Москомприватбанк» стандартные, рекомендованные банком России, процедуры оценки финансового состояния и кредитоспособности заемщиков требуют модернизации с учетом опыта и направлений развития методов снижения кредитного риска в практике заграничных банков. Практическая ценность полученных результатов состоит в оценке состояния управления кредитными рисками и разработке предложений по перспективам развития системы управления кредитными рисками в КБ «Москомприватбанк». Список используемой литературы1. Федеральный закон от 2 декабря 1990 г. N 395-I "О банках и банковской деятельности" (с изменениями от 13 декабря 1991 г., 24 июня 1992 г., 3 февраля 1996 г., 31 июля 1998 г., 5, 8 июля 1999 г., 19 июня, 7 августа 2001 г., 21 марта 2002 г., 30 июня, 8, 23 декабря 2003 г., 29 июня, 29 июля, 2 ноября, 29, 30 декабря 2004 г., 21 июля 2005 г., 2 февраля, 3 мая, 27 июля, 18, 29 декабря 2006 г., 17 мая, 24 июля, 2 октября, 2 ноября, 4 декабря 2007 г., 3 марта, 8 апреля 2008 г.) / Ведомости съезда народных депутатов РСФСР от 6 декабря 1990 г. N 27 ст. 357 2. Федеральный закон от 10 июля 2002 г. N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" (с изменениями от 10 января, 23 декабря 2003 г., 29 июня, 29 июля, 23 декабря 2004 г., 18 июня, 18 июля 2005 г., 3 мая, 12 июня, 29 декабря 2006 г., 2 марта, 26 апреля 2007 г.) / Собрание законодательства Российской Федерации от 15 июля 2002 г. N 28 ст. 2790 3. ФЕДЕРАЛЬНЫЙ ЗАКОН РОССИЙСКОЙ ФЕДЕРАЦИИ «О валютном регулировании и финансовом контроле» N 173 ФЗ 21 ноября 2003 года 4. ОБ ОБЯЗАТЕЛЬНЫХ НОРМАТИВАХ БАНКОВ // ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ, ИНСТРУКЦИЯ от 16 января 2004 г. N 110И (с учетом изменений, внесенных Указанием Банка России от 13.08.2004 № 1489У) 5. Инструкция ЦБР от 26 апреля 2006 г. N 129-И "О банковских операциях и других сделках расчетных небанковских кредитных организаций, обязательных нормативах расчетных небанковских кредитных организаций и особенностях осуществления Банком России надзора за их соблюдением" /"Вестнике Банка России" от 31 мая 2006 г. N 32 6. Отчет о развитии банковского сектора и банковского надзора в 2009 году //Центробанк Росии, ЗАО “АЭИ “ПРАЙМТАСС”, 2010 (www.cbr.ru) 7. Отчет о развитии банковского сектора и банковского надзора в 2008 году //Центробанк Росии, ЗАО “АЭИ “ПРАЙМТАСС”, 2009 (www.cbr.ru) 8. Бюллетень банковской статистики № 1 2008 // Центробанк Росии, Москва, ЗАО “АЭИ “ПРАЙМТАСС”, 2008 (www.cbr.ru) 9. Бюллетень банковской статистики № 1 2009 // Центробанк Росии, Москва, ЗАО “АЭИ “ПРАЙМТАСС”, 2009 (www.cbr.ru) 10. Бюллетень банковской статистики № 1 2006 // Центробанк Росии, Москва, ЗАО “АЭИ “ПРАЙМТАСС”, 2010 (www.cbr.ru) 11. Аксюхина, Н.В. Формирование региональных бюро кредитных историй как метод снижения кредитных рисков /Аксюхина Н.В.// Финансы и кредит – 2009. - № 6 (342). – с. 9-13. 12. Александрова Н.Г., Александров Н.А. Банки и банковская деятельность для клиентов.- СПб.: Питер, 2002. 13. Алексеев А.П. Банковский портфель. - М.: Соминтек, 1995. 14. Астахова Л.В. Совершенствование подготовки кадров как важнейшее условие предупреждения операционных рисков в банковской деятельности / Л.В. Астахова // Финансы и кредит. - 2009. - N 45. - С. 34-36. - Библиогр.: с. 36 15. Бор О.Р., Пятенко В.В. Менеджмент банков: организация, стратегия, планирование. - М.: ИКЦ ДИС, 1999 16. Белоглазова Л.П. Банковское дело / Под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой.- СПб.: Питер, 2004 17. Букато В.И., Львов Ю.И. Банки и банковские операции в России. - М.: ФИС, 1996 . 18. Волков С. Стратегия управления рисками //Профиль. - 2000.- №22 - С.50-51 19. Воронин Ю.М. Макроэкономическое регулирование кредитными рисками // Банковское дело. - 1996. - №9. - С.14 20. Годин А.М. Управление кредитным риском / А.М.Годин, А.С.Муханов // Финансы. - 2010. - N 3 - С.67-69. 21. Довбий И. Совершенствование оценки системы управления риском в банке / И. Довбий. // РИСК: ресурсы, информация, снабжение, конкуренция. - 2009. - N 3. - С. 159-162 22. Дорждеев А.В. Совершенствование управления рисками долговых обязательств / Дорждеев А.В. // Финансы и кредит. - 2008. - №14. - С. 63 – 67 23. Дяченко О."Банковское обозрение" №5, май 2006 г. 24. Евтюхина Е. "Банковское обозрение", №2, февраль 2009 г. 25. Иевлева А.А. Портфельный подход к розничной кредитной деятельности банков // Финансы и кредит. - 2010.- № 10. - С. 51-57. 26. Ильясов, С.М. Методологические аспекты формирования кредитной политики банка / С.М. Ильясов. - С.23-26 27. Ковалев П.П. Управление рисками кредитного портфеля посредством сценарного анализа / П.П. Ковалев // Финансы и кредит. - 2009. - N 40. - С. 60-65 28. Коробова Г.Г. Банковское дело. Учебник.: Юрист, 2002. 29. Крйше К. Вовремя распознавать риски // Бизнес и банки 2009. № 24 – с 7-8 30. Кулаковский В.В. Управление кредитным риском. Методики оценки аккуратности скоринговых моделей // Управление рисками. – 2009. - №2. – С 51 – 55 31. Лаврушин О.И. - Банковское дело. Экспресс-курс: учебное пособие/ 2-е изд.КНОРУС, 2007 32. Лаврушин О.И. Банковские риски : учеб. пособие для студентов, обучающихся по специальности "Финансы и кредит" / [Л. Н. Красавина [и др.]; под ред. О. И. Лаврушина, Н. И. Валенцевой ; Финансовая акад. при Правительстве Рос. Федерации, Центр фундам. и прикладных исслед. - 2-е изд., стер. - М. : КноРус, 2008. - 232 с. : ил. - Библиогр.: с. 229-232 33. Литовских А.М., Шевченко И.К. Финансы, денежное обращение и кредит. Учебное пособие. Таганрог: Изд-во ТРТУ, 2003, с. 155 34. Миронова А.П. Совершенствование управления кредитными рисками банковских групп: дис. канд. Экономич. Наук ; спец 08.00.10 ; защищена 29.10.2009 г./ ФГОУ ВПО « Финансовая академия при Правительстве РФ – 2009 с.223 35. Новосельцева, М.М. Вопросы кредитной политики коммерческих банков в современных условиях/ М.М. Новосельцева // Банковские услуги. - 2010. - N 2. - С.11-17. 36. Панова Г.С. Кредитная политика коммерческого банка. М.:ДиС, 1997. 37. Полищук А.И. Кредитная система: опыт, новые явления, прогнозы и перспективы. –М:Финансы и статистика, 2005 38. Полищук А.И. Основные типы банковских рисков / Полищук А.И. // Финансы и кредит. - 2008. - №25. - С. 20 - 31 39. Ревенков П. Интернет-банкинг: риски при отсутствии прямого контакта банка с клиентами / П. Ревенков // Аналитический банковский журнал. - 2009. - N 5. - С. 54-55. 40. Русанов Ю.Ю. Риски, инициируемые банками, и влияние на них условий финансового кризиса в России // Бизнес и банки. - 2009.- № 28. - С. 1-3. 41. Савчук К.В. Комплексный подход к управлению операционными рисками в кредитной деятельности банка // Банковские услуги – М., 2009. – №8. – С. 12 – 20. 42. Семибратова О.И. Банковское дело. - М.: Издательский центр "академия", 2003 43. Сухарев А.Я Большой юридический словарь/ Сухарев А.Я., Зорькин В.Д, Крутских В.Е. – М.: ИНФРА-М, 1998 44. Часовская А.С. Кредитные деривативы как инновационный инструмент управления кредитным риском / А.С. Часовская // Банковское дело. - 2010. - N 2. - С. 74-78. 45. Шаталова Е.П. Кредитоспособность и кредитный риск в банковском риск-менеджменте/ Е.П. Шаталова, А.Н. Шаталов //Финансы и кредит. - 2010. - N 17. с. 46-53 46. Юрченко Е.Г. Совершенствование управления кредитным риском в сфере потребительского кредитования на основе скоринга востребования = Collection-Scoring-Based Development of Credit Risk-Managment for reteil banking / Е.Г. Юрченко, Е.М. Заиченко // Управление риском. - 2009. - N 2. - С. 44-50. 47. Словарь правовой системы «Гарант» 48. Официальный сайт банка России – http:// www.cbr.ru Приложение № 1 Рис. 1.3. Типичная кривая распределения вероятностей возникновения определенного уровня потерь прибыли

Приложение №2 Таблица 1.2 Размер отчислений в резервный фонд к сумме ссуды (в %)

Приложение №3 Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14 |

Приглашения09.12.2013 - 16.12.2013 Международный конкурс хореографического искусства в рамках Международного фестиваля искусств «РОЖДЕСТВЕНСКАЯ АНДОРРА»09.12.2013 - 16.12.2013 Международный конкурс хорового искусства в АНДОРРЕ «РОЖДЕСТВЕНСКАЯ АНДОРРА»

|

|||||||||||||||||||||||||||

Copyright © 2012 г.

При использовании материалов - ссылка на сайт обязательна.